新規にクレジットカードを申し込んだものの、なぜかわからずに審査に落とされてしまった。そんな方のために今回は審査落ちする理由をまとめた一覧リストを作ってみました。

『なぜ審査に落とされたかわからなくてモヤモヤする!』という方は是非、このリストを参考にしてみてください。

きっとその理由がわかると思いますよ(審査をもっと詳しく知りたい方は審査を徹底解説したこちらの記事をどうぞ)。

自分の属性に関する理由:

職業が不安定:

無職は論外ですが、アルバイト、パート勤務、派遣社員、期間工といった非正規雇用の方だと、クレジットカード審査においてマイナス評価をもらいがちです。

- アルバイト:審査に不利

- パート勤務:審査に不利

- 派遣社員:審査に不利

- 契約社員:審査に不利

- 嘱託社員:審査に不利

- 期間工:審査に不利

同様にフリーランスや個人商店主などの個人事業主も審査上で不利。収入が不安定であるとみなされます。

会社規模が小さいとマイナス評価

また、正社員は正社員でも、社員数が1~5人といった零細企業に勤務されている方も同様ですね。

いつその会社が潰れてしまうかわからないという意味では、アルバイト勤務同様に職業が不安定だと思われる傾向があるようです。

- 零細企業の正社員:審査にやや不利に働くことも

- 中小企業の正社員:審査にやや有利

- 大企業の正社員:安定しているので審査に有利

- 地方公務員:安定しているので審査に有利

- 国家公務員:安定しているので審査に有利

とはいえ、正社員である以上はそこまで審査で不利に働くことはありません。非正規雇用との間には大きな差があります。

収入が少ない:

収入が少ない方もカード会社から不安視される可能性大。

年収100万円台の方はもちろんですが、年収300万円程度でも場合によっては「少ない」と判断されてしまうケースもあるのでご注意ください。

- 年会費無料カード:年収300万円以上あれば安心

- ゴールドカード:年収500万円以上あれば安心

- プラチナカード:年収700万円以上あれば安心

- ブラックカード:せめて年収1,000万円はほしいところ

特にゴールドカードやプラチナカードへの申込には、一定以上の収入が必須になります(年収の計算方法は下記記事参照)。

年齢が不十分、もしくは高齢すぎる:

ゴールドカードやプラチナカードなどの一部のカードでは、年齢が若いだけで審査に落ちやすくなる傾向あり。

- 18~19歳:年会費無料カードが中心

- 20~24歳:若年層向けのゴールドカードくらいまで

- 25~30歳:一部のステータスカード以外ならOK

- 30歳以上:すべてのカードを申込可能

逆に30歳以上であれば、ほぼほぼどのクレジットカードでも障害なく申込可能になります。

60歳以上になると作れないカードも:

但し、さらに歳をとって60代、70代、80代にもなると、年齢が行き過ぎて問題視される場合もあるのは難しいところ。

- 60代:審査がやや厳しくなる

- 70代:審査がかなり厳しくなる

- 80代:審査が非常に厳しくなる

とりわけ60歳以上になるとクレジットカード審査が徐々に厳しくなっていく感じ(万が一、カード保有者が亡くなられた時のことをカード会社は警戒するため)。

それらの年齢になってから申し込むなら、年会費無料クレジットカードが無難となります。

勤続年数が短い:

近年、その傾向は弱まってはきていますが、再就職してから日が浅いとか、アルバイト先を見つけてすぐ…といった場合には、クレジットカード審査に不利に働く場合もあります。

- 勤続年数が短い:審査上で不利に働く

- 勤続年数が長い:審査上で有利に働く

理由としては単純で、カード会社としては『その後も継続して勤務先から給与がもらえるのかどうか』を重視するため。

結果、勤続年数が短いと会社をクビになってしまう可能性が高かったり、転職癖が強いと判断され、評価が落ちる傾向にあるのですね(勤続年数が長い人と比べるとどうしても信用力が落ちてしまう)。

居住年数が短い:

居住年数が短いこともカード会社に不安視される点。

まだそこに住んで日が浅いということは、言い換えればまた引っ越しされてしまう可能性が高く、近所付き合いが薄いことの現れなので、お金を貸す側が一番恐れる「夜逃げ」の危険性が高いと疑われてしまうようです。

- そこに長く住んでいる:夜逃げしにくい

- まだ住んで日が浅い:夜逃げしやすい

逆に一箇所に長く住んでいる場合には審査でかなり有利。なかでも実家住まいの評価は最高峰です。カード会社も安心してクレジットカードを発行できます。

賃貸物件に住んでいる:

賃貸物件に住んでいる方も同じですね。

実家住まいや持ち家だとカンタンに夜逃げできませんが、賃貸物件であれば夜逃げしやすい環境にあるので、クレジットカード審査における評価は低いです。

- 持ち家:夜逃げしにくい

- 実家住まい:夜逃げしにくい

- 賃貸マンション等:夜逃げしやすい

但し、昨今の状況をふまえると、賃貸物件だからといって劇的に審査に不利ということはなく、やや不利になる程度。

この理由だけで審査落ちすることは考えにくいです。

実家住まいはなぜ評価されるのか?:

クレジットカード会社がなぜ、賃貸物件に住んでいる申込者よりも実家住まいを評価するのかといえば、これは近所の人との繋がりがあるから。

たとえば実家に住んで25年の申込者なら、近所の人はだいたい申込者のことを知ってるもの。こういう地域とのつながりや、親と同居していることなどを考えると、借金を踏み倒して夜逃げするのは困難を極めます。

- 間違い:

実家住まいは経済的に独立してないので審査上で不利 - 正解:

実家住まいは借金を踏み倒しにくいので審査上で有利

反面、賃貸物件に住んでいて近所付き合いがまったくない場合だと夜逃げは比較的ラク。

下手するとアパートやマンションの家賃を滞納したまま蒸発してしまう場合もあるわけですから、カード会社からすれば「貸したお金が回収できないリスク」があると言えるのですね。

利用歴に関する理由:

引き続き、クレジットカード審査における利用歴について解説していきます。

借入金額が大きい:

クレジットカード会社や消費者金融から、すでにお金をたっぷり借りている方は、それだけで審査において不利に働きます。

とりわけクレジットカード会社は消費者金融の利用歴を嫌う傾向にあるので、1社くらいならともかく、2社、3社と消費者金融を利用している方は、どのクレジットカードを申し込んでも審査に通らない可能性大。

- 消費者金融1社の利用:審査にかなり不利

- 消費者金融2社以上の利用:審査突破はかなり難しい

それゆえ、消費者金融を利用中の方は、クレジットカード会社と審査基準が異なると言われている『アコムACマスターカード』などを申し込むしかないかもしれません。

こちらであればキャッシングの貸し出し基準で審査をしてくれる可能性大です。

住宅ローン等は審査上で不利になりにくい:

反面、借入金額が大きいといっても、住宅ローンや車のローンはほとんど審査に悪影響を及ぼしません。

- 住宅ローン:未払い残高が多くても問題視されにくい

- オートローン:借入があっても問題視されにくい

- 日本政策金融公庫からの借入:法人名義のカードを作る以外は問題視されない

まぁ年収と比べてそれらのローン残高が明らかに大きすぎる場合は問題視されるかもしれませんが、適切な借入であれば基本は大丈夫でしょう(むしろ持ち家であることが評価される場合も)。

リボ払いを使っている:

キャッシング等の借入歴がなくても、リボ払い残高が目一杯まで膨らんでしまっている方も、クレジットカード審査において不利に働きます。

そもそもリボ払いを目一杯まで使っている=お金に困っていることは明白なので、クレジットカード会社としても「この人にこれ以上、クレジットカードを発行しても自己破産されちゃうんじゃ?」と警戒してしまうため。

- お金を借りている側が自己破産:借金が無くなる

- お金を貸した相手が自己破産:貸したお金が返してもらえない

それゆえ、クレジットカード審査に通りたいなら、リボ払いの未払い残高を減らすなどの対策が必要となります。

過去に返済遅延がある:

過去にクレジットカードや消費者金融の返済を遅延した経験がある方は、それもカード審査におけるマイナス材料になる可能性大。

中でも3ヶ月以上にわたって返済遅延を起こす「延滞(えんたい)」と呼ばれる状況を作ったことがある方は、しばらくはクレジットカードを作れないと思ったほうが無難です(いわゆるブラックリスト入りした状態となる)。

まぁお金を貸しても返してくれない可能性がある相手には、1円すらお金を貸したくないのはみんな同じ。当然といえば当然の審査落ちでしょう。

過去、自己破産や任意整理をした:

同様に過去、自己破産や任意整理をした方にも、クレジットカード会社はクレジットカードを使わせたくありません。

前述のようにお金を貸した相手が自己破産してしまえば、10万円貸そうが100万円貸そうが1円も戻ってこないので多大な損失を被ることになります。

また、自己破産や任意整理する人はお金にルーズである…と捉えることも出来るので、そういった経歴がある方には極力、カードを発行することはないのですね。

カードをたくさん持っている:

すでにたくさんクレジットカードを保有していると、「この人にクレジットカードを発行しても使ってもらえないんじゃ?」という理由で審査落ちに繋がるケースもあります。

やはりカード会社としてはカードを使ってもらわないとお金にならないので、使ってもらえる可能性が低い人への発行にはどうしても消極的になりがち。

- カードをたくさん保有してる人:発行してもあまり使ってもらえない

- カードをあまり持ってない人:発行すれば使ってもらえる可能性が高い

また、カードを多く保有していると年収に対して利用限度額が膨らみすぎてしまうこともあるので、そういった意味でもカード審査が厳しくなります。

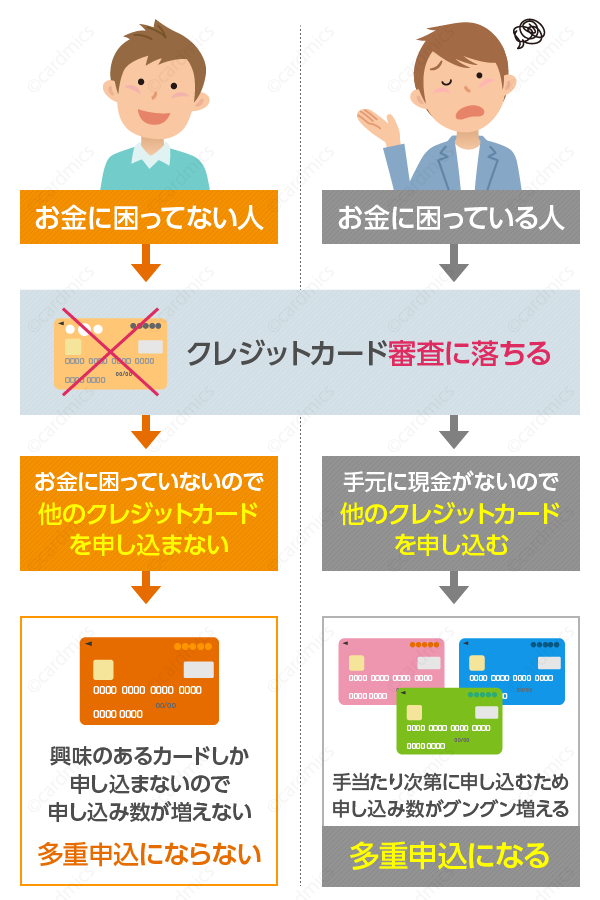

頻繁に申込をしている:

「近頃、頻繁にクレジットカード申込をしている」という方にも、カード審査は厳しくなる傾向があります。

この理由は単純で、「頻繁にカードを申し込んでいる=お金に困っている」と捉えられてしまうため。

お金に困っている人にクレジットカードを発行するのは、借金が膨らんでしまっている方やリボ払い残高が多い方への発行同様、カード会社側からするとリスクに当たる行為なので審査落ちしやすくなるようです。

同じカードを繰り返し申込してる:

『去年から○○カードの審査に落ち続けているので、意地でも作ってやりたい!』

そんな理由で特定のクレジットカードを繰り返し申込する方もいるのですが、こういった行為もカード会社から嫌われる行為。

一度、しっかり審査した上での審査落ちなので、何度申込をされても再審査してくれる可能性が低くなりますよ。

再挑戦をするならせめて6ヶ月以上の期間をあけてからどうぞ。

毎月申込をする方は落ちて当然:

間隔をあけずにクレジットカードを申し込む行為はなぜダメなのか…というと、これはクレジットカード会社側が審査すらしてくれないため。

- 間隔をあけずに申込:審査すらしてくれない

- 間隔をあけて申込:再審査に応じてくれる

つまり毎月申し込んでいけばいつかは審査に通るだろうと思っていたら、実は再審査すらしてくれていなかった…みたいな状況になるだけなので絶対にやらないようにしてください。

他のクレジットカード審査にも通りにくくなるなど、百害あって一利なしですよ。

根本からしてダメな理由:

念のため、根本からしてクレジットカード審査に落ちてしまう理由も解説しておきます。

身分証明書と現住所が違う:

運転免許証や健康保険証などに記載されている住所と、クレジットカードに申込をした時に記入した住所が違う場合には、まず間違いなく審査に落とされます。

親切なカード会社であればもしかすると電話で「なぜ違うのか?」と確認してくれるかもしれませんが、大抵はそんなことをせずに一発で審査落ち確定。

そのくらい現住所と身分証の住所違いは重要視されるポイントなので、クレジットカードを申し込むならちゃんと身分証の登録内容を変更してから申し込むようにしてください。

生年月日等の欄に間違いがある:

これは紙の用紙でクレジットカードを申し込む際に起きる原因ですが、生年月日や氏名などの記入欄に修正や訂正をした形跡があると審査に落とされると言われています。

これは生年月日や氏名は間違えようのない数字との認識から。

- 住所:居住歴が短いと間違えやすい

- 勤務先:勤務歴が短いと間違えやすい

- 生年月日:どんな場合も間違えにくい

- 氏名:どんな場合も間違えにくい

要するにそういった箇所に間違いをしている方は、本人になりすましているか、もしくは生年月日等を偽造してカードを申し込もうとしていることが疑われるので、入会審査で落とされてしまうのは仕方ありません。

そのため、仮に本名や生年月日を間違ってしまったら、新しい用紙を入手するかインターネット申込に切り替えるようにしてください。

それが審査落ちを回避する方法となります。

銀行印が違う:

引き落とし用として登録した銀行の、銀行印が間違ってしまっている場合も審査落ちする可能性大。

銀行印は通常、その銀行口座を持っている本人であれば把握&大切に保管しているものなので、間違えようがないという考え方からです。

もし『銀行印がどれだかわからなくなってしまった』という方は、銀行にいって印鑑の登録を変更したうえで、クレジットカード申込をするようにしてください。

当てずっぽうで申込しても良いことなどひとつもありません。

虚偽の記載をしている:

借金歴やリボ払い残高がバレたくないから…との理由で固定電話番号をちょっといじってみたり、実在しない住所を入力してみたりするのは言語道断で審査に落とされます。

たとえどんなに隠したい過去があったとしても、クレジットカード申込時には嘘偽りなく、正しい個人情報を記載するのがおすすめ。

仮に審査に落とされるとしても、そのクレジットカード会社を今後一生、申し込めなくするような虚偽の記載(詐欺行為)をしないほうが無難ですよ。

その他の理由:

その他、クレジットカード審査に落ちてしまう可能性がある理由を並べておきます。

同姓同名の誰かとの勘違い:

山田太郎さんに高橋一郎さんなどなど、よくある名前の方は同姓同名の別の方と間違えられて、クレジットカード審査に落とされてしまう可能性はゼロではありません。

こういった場合は自分で個人信用情報機関に情報開示を依頼し、ほんとうに自分のクレジットカードや消費者金融利用歴だけが掲載されているのか確認するのがベター。

もし登録情報が間違っていた場合には修正依頼を出すなどして、綺麗な状態に戻すようにしてみてください(個人信用情報機関について詳しくは下記記事にて)。

誰かがあなたの名義を悪用:

可能性としてゼロではないのが、あなたの親や兄弟、子どもなどが勝手にあなたの名義を利用し、クレジットカードを不正利用しているケースです。

中でもお金にルーズな両親、兄弟、親戚などが身近にいる場合には、ここを疑ってみるのも手でしょう。

こちらも個人信用情報機関に情報開示を依頼すれば「不正利用されていないかどうか」が判別できるので、まずは登録情報を取り寄せるところからはじめてもらえればと思います(借金グセのある親族がいる方は下記記事参照)。

期間を空けて再挑戦を!:

ここまで、あなたがクレジットカード審査に落ちた理由をまとめてみましたが、いかがでしたでしょうか?

たぶん読めば心当たりがある項目が1つはあったはず。

それでも尚、審査落ちしたクレジットカードが欲しければ6ヶ月以上、理想をいえば1年以上の期間をあけて再申込に挑戦してもらえればな…と思います。

- 6ヶ月以内の再申込:申込しても即審査落ちが多い

- 6ヶ月以上あけた再申込:再審査に応じてくれやすい

- 1年以上あけた再申込:確実に再審査してくれる

以上、あなたがクレジットカード審査に落ちた原因はこの中のどれか!審査落ちした理由を知りたい方は、審査基準の一覧リストをチェックしよう…という話題でした。

カード審査の参考リンク:

クレジットカード審査についてもっと詳しく知りたい方は下記記事も参考に。専門家が審査の中身を徹底解説しています。