『せっかくクレジットカードを申し込むなら、入会特典としてポイントやギフト券が欲しい!』という方のために、今回は現時点でおすすめの入会キャンペーン情報をまとめてみました。

これらのクレジットカードは申込するだけで大量のお小遣いを獲得できるものばかり。

少しでも家計の足しが欲しい方は是非、この機会に入会申込を検討してみてください。うまくいけば1万円以上の臨時収入になりますよ。

- 今、狙い目の入会キャンペーン:

- 入会特典に関する基礎知識まとめ:

- カード解約をしたい場合の注意点:

- 入会キャンペーンが活況な理由まとめ:

- 入会キャンペーンに関するQ&A:

- 入会特典のあるクレジットカードを作ろう:

今、狙い目の入会キャンペーン:

早速、お得で利用しやすい入会キャンペーン情報を紹介していきます。

楽天カード:

今、一番おすすめなクレジットカードの入会キャンペーンといえば、テレビCMでもご存知の楽天カードのキャンペーンです。

こちらは入会金+年会費無料のクレジットカードにも関わらず、作成後に利用するだけで5,000円以上の楽天ポイントが貰えるという太っ腹ぶり。

非常に敷居の低いキャンペーンとなっているため、まだ貰っていない方は早めに申込をしてください。

非常にお得です(入会ポイントを確実に貰う方法はこちらを参照)。

夫婦&家族で申込すればもっとお得:

尚、楽天カードは自分1人で申し込むと5,000円分の獲得のみ…となりますが、夫婦や両親とともに申込をすれば1万ポイント、1万5,000ポイントと獲得数を増やすことが可能。

そのため、配偶者や両親がまだ楽天カードを持っていない場合は、一緒に申込をすると更に効率よくポイントを貰うことができますよ(但し、くれぐれも家族の同意を得た上で申込を!)。

- 自分1人で申込:5,000ポイント

- 夫婦2人で申込:1万ポイント

- 家族3人で申込:1万5,000ポイント

あわせてご検討ください。

ライフカード:

楽天カードと比べるとややハードルは上がりますが、ライフカードも入会特典がお得なクレジットカードの筆頭格。

こちらはなんと入手後3ヶ月以内に6万円以上を利用&水道光熱費の支払いをすると最大1万円分のキャッシュバックが貰えるキャンペーンとなっているため、ある程度、クレジットカードの利用額を増やせる方ならライフカードの入会特典が非常にお得です。

| 項目 | 貰える得点 |

|---|---|

| アプリログイン | 1,000円キャッシュバック |

| 入会後6万円利用 | 6,000円キャッシュバック |

| 電気・ガス・水道の支払い | 最大3,000円のキャッシュバック |

| 合計 | 最大1万円のキャッシュバック |

すでに楽天カードの入会キャンペーンは取得済みな方などにおすすめです。家族&夫婦で申込をどうぞ。

三菱UFJカード VIASOカード:

三菱UFJニコス株式会社が発行している三菱UFJカード VIASOカードは、年会費無料で作成できるカードにも関わらず魅力的な入会キャンペーンを実施しているカード。

今なら最大10,000円分のキャッシュバックに相当するポイント獲得が可能なので、無料で大量のキャッシュバックが欲しい方にとっては狙い目な1枚になるのではないでしょうか(現実的にはリボ払い登録を除く8,000円分の獲得がおすすめとなる)。

また、三菱UFJカード VIASOカードは大手発行の安心さも魅力。年会費無料カードが欲しいけど、無料だとちょっと心配で…そう思う方はどうぞ。

いきなり入会プレゼントをやめたヤフーカード:

Yahoo! JAPANの子会社が発行していた『Yahoo! JAPANカード』では、過去、入会+利用で8,000円分のポイントがもらえる入会プレゼントが実施されていたのですが、この特典が2019年に急遽終了。

こういった動きを見ると、現時点で継続的にキャンペーンを繰り返している楽天カードの入会特典もいつ終了してしまうかわからないので、まだ貰ったことがない方は早めに申し込んでおくのが吉ですよ。

- 間違い:入会キャンペーンは継続的に続く

- 正解:入会特典が急遽廃止されることも

いつ終わるかはクレジットカード会社社内の人間のみぞ知る話となります。

入会特典に関する基礎知識まとめ:

次に、あまりクレジットカードを作り慣れていない初心者向けに、入会特典に関連する基礎知識をまとめてみたいと思います。

入会特典目当てで作って問題なし:

まず、多くの方が気になるのは『入会ポイントや特典目当てでクレジットカードを作っても良いのだろうか?』といった点かと思われますが、これについて結論から先にいってしまうと全く問題ありません。

なぜならそもそも入会特典はクレジットカード会社側が設定したみなさんに対する「餌(エサ)」ようなもの。

思惑通り申込者を集められれば自社クレジットカードを多くの方に持ってもらえるため、彼らにとっても入会特典を付与するメリットがあるのです。

- みなさんのメリット:ポイントや商品券が貰える

- カード会社のメリット:申込者を多く集められる

要は双方にとってメリットがある、そういうこととなります。

解約されるのはカード会社の努力不足:

その後、入会特典目当てで集まってきた人たちに自社カードを使い続けてもらえるかどうかはクレジットカード発行会社の努力次第。

みなさんとしても実際に使ってみて魅力を感じるカードであれば解約などせずにそのまま使い続けるわけですから、仮に『このカードは特典だけ貰って解約しよう』と思うのであれば所詮、それだけのカードなのです。

- あなたがカードを解約する:

当該クレジットカードを使い続けるだけの魅力がなかったことを意味する - 引き続きカードを使い続ける:

当該クレジットカードを使い続けるだけの魅力があったことを意味する

事実、テレビCMでも話題の楽天カードではほぼ入会特典のみをアピールして申込者をかき集めていますが、保有メリットが豊富なので解約率はかなり低い模様。

その証拠にJCSI日本版顧客満足度指数調査という顧客満足度調査において、1位常連のクレジットカードにもなっていますよ(詳しくはこちらの記事などにて)。

つまりカード申込者は入会特典目当てだろうがなかろうが、気にせずカード申込してOK。私たちがカード会社の経営を考えてあげる必要はありません。

家族で申込すれば特典がもっと貰える:

クレジットカードの入会特典は、残念ながら1人1回しかもらえない特別プレゼント。

でもそれってひっくり返せば、自分以外の人間なら入会特典をもらえる可能性があるってことなので、両親、配偶者、兄弟など、あなたに近い人が申込をしても特典がもらえてしまうことになります。

- 自分だけ申込:特典は1人分

- 夫婦で申込:特典は2人分

- 両親と申込:特典は3人分

特に魅力的な入会特典をプレゼントしてくれているクレジットカードなら、これだけで3~4万円の世帯収入アップ間違いなしです。

年会費無料カードは家族カードを申込しない:

また、年会費無料のクレジットカードなら自分1人で保有しても家族みんなで保有しても年会費負担は0円のまま。

だったら入会特典がもらえない家族カードを作って家族に渡すよりも、家族それぞれがクレジットカードを申込して入手するほうがお得ってものですよね。

是非、家族みんなで話し合いをして家計の足しにしてもらえればと思います(逆に家族カードを使うメリットはこちらの記事参照)。

なぜ無料カードで特典が貰えるのか:

次に、なぜ入会でお金が1円もかからない年会費無料クレジットカードでも入会特典が貰えるのか…というと、これは単純に、そうしてでもカード発行をする旨味があるから。

そもそもの話、年会費無料でクレジットカードを発行する行為だって、カード会社からすれば発行費や事務手数料がかかる分だけ赤字。

それでも無料でクレジットカードを発行するのは、みなさんにカードを持ってもらわないと1円の利益にもならないためだと言えます。

- 無料でもカードを持ってもらう:

カードさえ持ってもらえればカード発行会社の利益になる可能性あり - カードを持ってもらえない:

持ってもらえなければカード発行会社にとって1円の利益にもならない

使ってもらえるかどうかはその後の問題なのです。

どのように儲けを出してるのか?

では、クレジットカード発行会社は無料でクレジットカードを発行してどのように利益を出しているのか。

これは説明すると長くなるので下記記事を参考に。

クレジットカード利用でポイントが貰える仕組みを理解すれば、なぜ無料カード発行でも入会特典が貰えるのかの理由がわかるようになりますよ。

お金の勉強にもなるのでおすすめです。

時期によってキャンペーン内容は異なる:

各クレジットカードで実施されている入会キャンペーンは、季節や決算期にあわせて少しずつ変更になることのほうが多いもの。

中でも1年でもっともクレジットカード会社が広告費を使う、3~4月の新入生&新社会人シーズンにはキャンペーンが魅力的になる傾向があるので、その時期に集中的に申込をするのはひとつのテクニックだと言えます。

同様に引っ越しが多くなる9月~10月シーズンも狙い目。

- 3~4月:新入生や新社会人獲得のために広告費投入

- 9~10月:引っ越しシーズンを睨んで広告費投入

こんな感じで新生活の開始とともにクレジットカード申し込む方は多いため、カード会社はそのタイミングを狙って広告費を投下しているようです。

同時申込していい上限枚数について:

いくら入会特典が欲しいからといって、一度に10枚も20枚もクレジットカードを申し込むのはおすすめしません。

なぜならあなたがクレジットカード申込をした履歴はカード会社間で共有されているため(他にも保有カード枚数や利用額、借金の有無などの情報はカード会社の間で共有されている)。

それゆえ、入会特典欲しさに多数のカードを申し込んでしまうと、『こいつはクレジットカードが欲しいわけじゃなく入会特典だけ欲しがってる人だな』と認識され、申し込みしたすべてのクレジットカードで審査落ち…なんてこともありえます。

何枚まで同時申し込みが可能なのか?:

では、同時申し込みは何枚くらいまでなら許されるのかというと、これはケースバイケース。

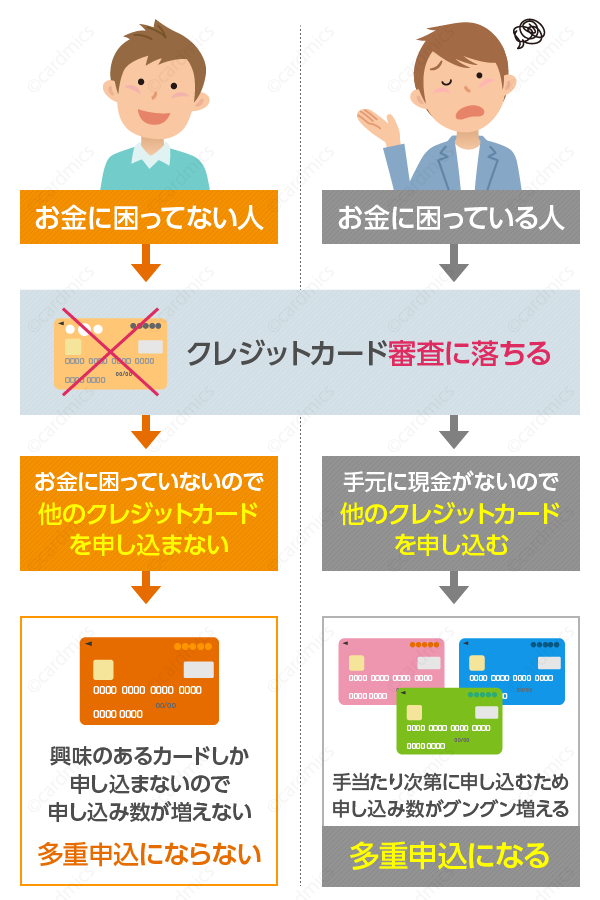

そもそもクレジットカードを大量に申し込んだ時に審査に通りにくくなる理由は、前述のように『入会特典目当てなんじゃないか?』と思われてしまうから…というのもありますが、カード会社がそれ以上に疑うのが申込者がお金に困っているんじゃないかって点のほう。

事実、お金に困った人は手当り次第にクレジットカードを申し込む傾向にあるので、一度にたくさん申し込みをするとそのすべてで入会審査落ちする可能性がグンと高まるのです。

- お金に困ってる人:焦って複数枚申し込む

- お金に困ってない人:欲しいカードのみを申し込む

1ヶ月以内に申し込むのは2枚程度まで:

そのため、複数のクレジットカードで魅力的な入会キャンペーンが実施されていたとしても、申し込みは月2枚程度にするのがおすすめ。

いくら信用力が高い方でも3枚くらいの申し込みに抑えておいたほうが無難かもです。

| 比較項目 | 申込可能枚数 | 解説 |

|---|---|---|

| 信用力が低い人 | 月1枚程度 | 過去にクレジットカードの返済遅延を起こしてしまった方や、アルバイトやパート主婦の方は月1枚くらいまでが限界かも。 |

| 信用力が普通の人 | 月2枚程度 | 過去のクレジットカード利用歴が普通の方で、個人事業主や契約社員などやや不安定な職種の方は月2枚くらいまでが無難。 |

| 信用力が高い人 | 月3枚程度 | 過去のクレジットカード利用歴が普通の方で、正社員や公務員、経営者などの方なら月3枚くらいまでいける可能性大。 |

それ以上の申し込みすると多重申込として扱われ、本来であれば審査に通るはずの方でも審査に落とされてしまいますよ(多重申込状態の詳細はこちらの記事にて)。

入会特典の達成条件まとめ:

クレジットカード入会時にもらえる特典には、入会で○円、利用で○円、登録で○円などなど、さまざまな条件が存在。

少々わかりにくいところもあるので、その事例を表にまとめてみました。

| 入会特典の達成条件 | 難易度 | 解説 |

|---|---|---|

| 入会特典 | 易 | クレジットカードを申し込みし、無事、審査に通るだけでもらえる特典です。一番カンタンでわかりやすい特典と言えそうです。 |

| ネットサービス登録 | 易 | 入会と同時にネットサービスに登録をすればもらえる特典のこと。ネット経由でクレジットカードを申し込む際には申込時に完了してしまう場合も多いです。 |

| 利用特典 | 易~難 | 入会後に1回利用すればもらえる利用特典もあれば、入会後3ヶ月以内に30万円以上の利用を求められる場合も。申し込み前には自分がどのくらいの支払いに使えるかを判断ください。 |

| リボ払い利用特典 | 易~普通 | 入会後にリボ払いを利用するだけでもらえることが多い特典。ただ金利手数料も発生するので推奨はしません。 |

| キャッシング利用特典 | 易 | 入会後にキャッシングを利用するだけでもらえる特典。ただ金利手数料も発生するので推奨はしません。 |

| 支払い設定特典 | 普通 | 電気代、ガス代、携帯代などの固定料金を払う設定をするだけでもらえる特典。多くの場合、登録数を増やすともらえる特典も増えます。 |

| 家族カード発行特典 | 易 | 親、子供などの家族に家族カードを発行するともらえる特典。家族カードが無料発行可能な場合には狙い目ではあります(後述するように使わないほうがお得な場合もある)。 |

| 登録特典 | 難 | 入会後に固有サービスや保険に加入することでもらえる特典です。有料サービスが多いので、必要な場合のみ狙いたいところ。 |

| 勧誘特典 | 易~難 | 入会後に家族や友人に当該クレジットカードを紹介するともらえる特典です。身近に紹介できる方がいる場合は狙い目かも。多くの場合、紹介人数が増えるともらえる特典も増えます。 |

ご覧のように狙い目は入会するだけでもらえる特典や、1度利用するだけでもらえる特典あたり。

その他の特典については入手の難易度があがる場合や、利用しないほうが良い場合も多いのでご注意ください(当サイト「クレジットカードの読みもの」では狙いやすい特典のみを紹介中)。

キャンペーンが突然変わることも:

入会キャンペーンの中には、あまりにもお得すぎて早期終了してしまう…なんて事例も存在。

例をあげるとアメリカン・エキスプレス社が2016年に実施した通称「アメックス祭り」が有名で、こちらは5ちゃんねる等の掲示板で攻略方法が共有され、人によっては20~30万円分ものポイントを獲得したと言われています。

こうなるとカード会社としてみれば損失以外のなにものでもなし。結果、キャンペーン終了予定日よりも早く終了してしまうこととなりました。

カード解約をしたい場合の注意点:

入会特典目当てでクレジットカードをたくさん作ってしまった方を対象に、クレジットカード解約時の注意点についてもまとめておこうと思います。

1.入会後の即解約は避ける:

『入会特典も貰ったし、もうこのクレジットカードは使わないな…』と思った場合でも、そのクレジットカードを解約するのはもう少し待ってみてください。

理由はシンプルで、即解約はクレジットカード会社からの心象が非常に悪いためです。

なにせクレジットカード会社からしてみれば、あなたにクレジットカードを発行するためにはそれなりの費用がかかるもの。

入会特典として付与したポイントや商品券、クレジットカードそのものの発行費用、クレジットカードをあなたに届けるための郵送代、テレビや雑誌等への広告費などなど、ざっくり1枚のクレジットカードを発行するには1万円以上の費用がかかると言われているので、それに対するあなたの行動が即解約だとさすがにモラルが問われてしまうこととなります。

せめて半年は使ってあげよう:

そのため、どんなに不必要なクレジットカードでもせめて半年はそのカードを使ってあげるようにしてください。

それが入会特典をもらった私達にできる最低限の「恩返し」です。

- 問題かも?:入会後、3ヶ月未満での解約

- 大丈夫:入会後、半年以上経過した後に解約

その後については自由に解約してOK。

クレジットカード会社側としても解約は致し方なしと判断してもらえるようになるので、不要なクレジットカードはカード会社にためにも解約してしまうようにしてくださいね(解約方法や持ち続けるデメリットについてはこちらの記事参照)。

2.入会特典をもらえているか確認:

解約時の注意したい点、2つ目は入会特典をきちんともらっているかどうか確認することです。

いくら加入後に半年が経過し、もうそのクレジットカードを使う予定がないと判断した場合でも、まだ入会特典をもらっていないのならそれは「モッタイナイ解約」になってしまうだけ。

- カード保有中:入会特典をもらう権利アリ

- カード解約:入会特典をもらう権利を喪失

せっかくなら入会特典をもらってから解約しても遅くはないので、翌年の年会費が発生のタイミングを見極めながら、解約時期を模索してもらえればと思います(2年目の年経費が発生する前に解約するのが理想的です)。

3.解約=ポイント喪失を注意する:

解約時に注意したい点、3つ目はせっかく入会特典でポイントをもらったとしても、ポイントを使わずに解約するとポイント価値が0円になってしまうケースがあることです。

- カード保有中:ポイント利用可能&有効

- カード解約:ポイント使用不可になり失効

ただこの対策はもうカンタンですね。

事前にカードポイントを使いきってから解約すればそれでOK。これでもらった入会特典をフル活用できることでしょう。

クレジットカードの解約はものの3分で出来る:

銀行口座や証券口座を連想するとなかなか理解しがたいものがあるかもしれませんが、クレジットカードの解約はだいたい3~5分程度あれば即可能なもの。

カード裏面にかかれている電話番号に連絡をし、『解約をしたいんだけど?』といえばそれで解約が可能です。

ついでにいうと、解約時に解約しないでほしいと頼まることも非常に稀。

一部のクレジットカード会社以外では、即答で解約を受け入れてくれるのでご安心ください(慰留される場合も解約の意思を伝えれば解約可能)。

入会キャンペーンが活況な理由まとめ:

参考までに、ここ最近、魅力的な入会キャンペーンを実施するカード会社が増えてきた理由についてもまとめておきます。

まぁ「本当の理由」はカード会社社内の人間にしかわかりえないものではありますが、予測するに、これから解説する3つの背景があるんじゃないかな…と睨んでる私です。

1.楽天カードの成功を受けて:

カード会社の入会キャンペーンが活況になってきている理由、1番目はやはり楽天カードの販促成功がありますね。

事実、楽天カードが入会+利用で5,000円分のポイント付与を始める前は、そんな大盤振る舞いなキャンペーンを実施するカード会社は皆無だったんですが、楽天カードが成功してからは一気にその数が急増。

現在では多くのクレジットカードで5,000~1万円前後の特典が用意される状況になっています。一昔前ならせいぜい1,000~2,000円が普通だったのに…です。

楽天カードをベンチマークにしてるカード会社も:

余談ですが、セゾンカードを発行しているクレディセゾンは楽天カードをベンチマークにしているとのことですし、三井住友カードや三菱UFJニコスといった大手クレジットカード会社も楽天カードの急成長を無視できなくなっているほど。

それゆえ、今後も楽天カードに類似した入会キャンペーンが続々と実施される可能性は高いですよ。

私たち消費者側としては、こんな感じでキャンペーン合戦が盛り上がってくれることに期待しましょう(楽天カードの入会特典については下記記事参照)。

2.過払い金返還請求金額の減少:

クレジットカードの入会キャンペーンが活況な背景、その2としてはカード会社が2006年以降、過払い金返還請求と呼ばれる訴訟に悩まされてきた事情もありそうな感じ。

ご存じない方のために簡単に説明すると、過払い金返還請求とはカード会社が過去に利用者から取り過ぎてしまったと指摘された金利を返す訴訟のこと(払いすぎてしまった分は利子をつけて返してね…と訴えれば、カード会社からお金を取り戻すことができた)。

この訴訟を全国各地で起こされてしまった結果、ほぼすべてのカード会社が経営危機に陥ってしまったのでしばらく新規会員獲得どころじゃなかったんです。

2016年以降は落ち着いてきた:

それが近年では徐々に過払い金返還請求が減り、カード会社にもある程度の余裕が発生。

- 最近まで:お金がなかったのでキャンペーン控えめ

- これから:余裕が出てきたので入会キャンペーンで勝負

そのために魅力的なキャンペーンを開始したのではないか?といった流れです。

3.インターネット販促を重視しはじめた:

最後がこれ。

あくまで推測にすぎませんが、インターネット経由のクレジットカード会員獲得が効率が良いことに、カード会社がやっと気づいた点も大きそうな感じです。

従来は駅や空港で人員を使って『クレジットカードを作りませんか!』と呼びかけをしたり、スーパーマーケットやデパートで『今なら1,000円分の商品券をプレゼントしてます!』といった人海戦術を好んでいたクレジットカード会社ですが、こういう地上戦は成功もすれば失敗もある世界。

うまくいくと1人の勧誘スタッフが30名のクレジットカード会員を確保できる場合もあるわけですが、失敗すると1人も獲得できずに人件費だけがかかってしまうこともザラなんですよね。

ネットによる会員獲得は予算を立てやすい:

その点、インターネット経由のクレジットカード会員獲得では1件あたりの獲得予算がたてやすいメリット有り。

加えて予算を使った分だけ会員獲得数を増やせるため、大ハズレもなく予算を立てやすいのがネット経由の強みといえます。

- 駅前や商業施設での販促:

人員を大量に投下してカード会員を獲得する。当たれば大きいが投下した人件費すら回収できないハズレもありえる。 - ネット上での販促:

ネット上なら1件あたり○円で1名のカード会員獲得…といった予算が立てやすい。予算をかければ成果が出やすいメリットも。

結果、魅力的な特典を付与しても、販促費を一定の範囲内に納めやすくなったんじゃないかと推測(1件獲得のための予算のうち○円を広告費に回し、○円を入会キャンペーンに投入する…などといった調整がしやすくなったってこと)。

どんな理由にせよ、私たち消費者としては喜ばしい限りです。

キャッシュバック系のキャンペーンが増加中:

クレジットカードの入会特典として最近人気なのが、利用額に対して10~20%分のキャッシュバックをする入会キャンペーン。

これは2019年10月から実施された日本政府によるキャッシュレス消費者還元事業がキャッシュバック型だったことによる影響…と思われますが、カード会社側としても、新規発行したカードを確実に使ってもらえるメリットがあるので継続して展開しているようです。

- 利用キャンペーン無し:

新規発行後に使ってもらいにくいため、そのままタンスや机の引き出しにしまわれてしまうことも。 - 利用キャンペーン有り:

新規発行後に確実に利用してもらえるため、その後も継続したクレジットカード利用に繋がりやすい。

今後も同様のキャンペーンには期待が持てそうです。

入会キャンペーンに関するQ&A:

その他、クレジットカードの入会キャンペーンに関するよくある質問をまとめたQ&A集を作ってみました。

入会特典欲しさにクレジットカードを作る際の参考にしてもらえれば幸いです。

Q.審査に落ちても入会特典はもらえる?

クレジットカードの申し込みをすれば、審査に落ちても入会特典ってもらえるの?

そんな疑問をお持ちの方がいるようですが、こちらは当然ながらNO。審査落ちした場合は入会特典をもらえません。

- 審査に通る:入会特典がもらえる

- 審査に落ちる:入会特典はもらえない

ではなぜ入会特典をもらえないかは単純ですね。

カード発行会社はあなたにクレジットカードを発行&利用してもらわないと収益が見込めないビジネスモデルゆえ、審査で落ちた申込者にまで特典を与える理由がないため。

まぁショッピングモールや百貨店等が企画した申込キャンペーンだと稀に申込だけで商品券がもらえる場合はありますが、カード会社によるものだと見込みゼロでしょう。

期待するだけムダとなります。

Q.解約したら特典を返さないとダメ?

クレジットカードを解約したら、入会時にもらった商品券やギフトカードは返さなくてはダメか…というと、これはもちろん返却の必要性はありません。

たとえ1ヶ月しか利用していなかったとしても、1回も支払いで使っていなかったとしても、特典の返却を求められることはなし。

- 短期間のみ利用:返却の義務なし

- 支払いでの利用なし:返却の義務なし

- 特典のみ貰って解約:返却の義務なし

とにかく1度貰った特典の返却義務はないので、安心してもらえればと思います。

入会特典をもらう前に解約した場合は別:

但し、まだ入会特典をもらっていないのに当該クレジットカードを解約してしまった場合にはその限りではありません。

要は付与されて手元に届いた状態であれば返却義務はありませんが、届いてもないものを『貰えるはずだ!』とゴネることに意味はないので、その点はくれぐれもご注意ください。

- 特典をもらった後解約:返却の義務なし

- 特典をもらう前に解約:特典を貰える権利を喪失

また、入会特典がクレジットカード固有のポイントとして付与される場合には、解約と同時にポイントそのものが失効してしまう点もあわせてご注意いただければと思います(楽天カードのように解約しても楽天会員の資格は喪失しないカードの場合にはポイントが残るケースもあり)。

Q.特典が貰えるまでには、なぜ時間がかかる?

クレジットカード会社も最近では、商品券やギフトカードを早めに渡してしまうと即解約されることをよく理解しています。

- 早く特典をプレゼント:すぐに解約されてしまう

- 遅く特典をプレゼント:その間は少なくとも保有してくれる

そのため、入会特典付与までに半年~8ヶ月程度の期間がかかる場合も増加中。

こういった『入会から特典付与までの期間』を引き伸ばすことによって、その間にカードの魅力を感じてもらい、恒久的にお客さんになってもらおうとしているのですね。

特典プレゼントまでに1年かかるカードも:

ちなみに。

稀な例ではありますが、過去には『入会後12ヶ月以内に100万円以上利用したら、5万ポイントプレゼント』といった、1年間使ってはじめてポイントが貰える…なんて事例もあったほど(過去に実施されたダイナースクラブのキャンペーン例)。

このように時代の流れは間違いなく、入会キャンペーンのみでは稼ぎにくい状況になりつつある感じ。

そのため、仮に特典目当てでカードを作ろうと思うのであれば、いつ特典が付与されるのか&特典をもらうための状況等をきちんと確認した上で申し込むようにするのがおすすめですね。

Q.入会特典は何度でも貰えるの?

特典をもらった後に解約したクレジットカードを、また申込しなおした場合には、入会特典を2回、3回と貰うことは出来るのでしょうか?

これは残念ながらNO。

たとえ5年、10年といった期間を空けたとしても、クレジットカード発行会社の社内にはあなたの利用履歴が残っているので、特典付与の対象外となります(特典は貰えないがカードに再度入会することは可能)。

- 過去に保有経験あり:入会特典は貰えない

- 過去に申込したが審査落ちした:入会特典を貰う資格アリ

- はじめての申し込み:入会特典を貰う資格アリ

※カード会社が買収&統合されるなどした場合には社内履歴がリセットされ、再度、入会特典がもらえるケースはあります。

クレジットカードの切り替えでもダメ:

同様に楽天カードを楽天PINKカードに切り替えてみたり、イオンカードをディズニーデザインに切り替えたりしても入会特典は貰えません。

まぁほんと、こんな注意書きをしなくちゃいけないほどに、みなさん、試行錯誤して何度か入会特典を貰おうとしてるようですが、結婚等で名字が変わったなどの特殊条件でも揃わない限り、入会特典の複数回獲得は難しいでしょう。

ご了承ください。

Q.どこから申込しても入会特典は一緒?

クレジットカード会社の中には、郵送、ネット、対面どれで申し込みをしても入会特典が統一されているところもありますが、多くのクレジットカード会社では申し込み経路に応じて入会特典を変えているもの(下記は参考事例)。

- 対面申込:入会特典は2,000円分

- 郵送申込:特典なし

- ネット申込:入会特典は5,000円分

ただ大抵はネット経由の申し込みが一番オトクになるよう設定されているため、どこから申し込むかで迷ったらインターネット経由がおすすめとなります。

ネット経由にも差があることも:

他にも公式サイトで直接申し込む場合と、当サイトのようなクレジットカード情報サイト経由での申込では特典内容に差がある場合も存在。

こちらも大抵は情報サイト経由のほうが入会特典がお得に設定されていることが多いので、公式サイト経由と迷ったら情報サイト経由での申込を検討ください。

- 公式サイトで直接申込:

いわば指名申込なので特典が少なめ or 設定なしの場合も多い - 情報サイト経由での申込:

他カードと比較されることが多いので入会特典が多め

そちらのほうが結果的に多くの商品券やギフト券がもらえることになりますよ。

初年度年会費無料キャンペーンも実はお得:

クレジットカードの年会費が1年分無料になる初年度年会費無料キャンペーンも、使い方次第では非常にお得になるキャンペーン。

たとえば海外旅行前に初年度年会費無料のゴールドカードを入手しておけば海外旅行保険代や空港ラウンジ代の節約に繋がるので、商品券やポイントを貰うよりも高い価値を得られる場合があります。

他にも美味しいご飯を安く食べたい場合など、優待をフル活用したい時に検討ください。

入会特典のあるクレジットカードを作ろう:

ここまで読んでもらったように、入会特典付きのクレジットカードを作成してその特典を貰うことはなにも問題なし。

『この入会キャンペーン、お得だなぁ…』と思ったらそのままクレジットカードを申し込んでしまってOK。

それだけで家計の足しになりえるポイントや商品券が貰えますよ。

- 楽天カード…貰いやすさが魅力&総合力が高い

- ライフカード…高いポイント還元率

- 三菱UFJカード VIASOカード…大手発行の魅力あり

以上、激得な入会キャンペーン実施中のクレジットカード(2024年4月最新)!商品券やギフト券などの、驚きの特典付きカードを申込しよう…という話題でした。

参考リンク:

クレジットカード作成そのものがはじめてな方は下記ページも参考に。クレジットカードの専門家がその基礎知識をわかりやすく解説しています。

あと、当サイト『クレジットカードの読みもの』がおすすめするクレジットカードは下記記事を参照ください。どのカードを選んでいいかわからない方におすすめです。