今回は「ブラックリストに載ってしまうケースにはどんなものがあるのか」について、詳しくまとめていってみたいと思います。

一体どんなことをすればブラックリストに載り、逆にどんなことであれば掲載されないのか…といったことに興味がある方は、是非、この記事を参考にしてみてください。

これらをしっかり把握しておくと、貸金業(クレジットカードや消費者金融など)の業界におけるタブーな行動がわかるようになりますよ。

尚、念のため書いておきますが、実際にはブラックリストと呼ばれる一覧リストや名簿のようなものは存在しません(詳しくは下記記事などにて)。

まるでブラックリストに載ったかのようにクレジットカードやカードローン、住宅ローンなどが契約できない状態のことを一般的に「ブラックリストに載る」と呼んでいるだけですよ。

ブラックリストに載ってしまう条件:

まずはブラックリストに載ってしまうケースから。

総じて言えるのは借りたお金を返さない(返せない)とブラックリスト入りすることになります。

1.カードや消費者金の支払いをしない

クレジットカードを利用した金額や、キャッシングで借りたお金を決められた期日までに返さず、その後も返済できない状態が続いた場合には「延滞(えんたい)」の記録が個人信用情報機関に残ります。

だいたい2ヶ月以上に渡り、借りたお金を返せない状況が続いたらほぼブラックリスト入りだと思ってください。

- 返済が少し遅れるだけ:ブラックリストに掲載されない

- 返済が長期で遅れる:ブラックリストに掲載される

カード会社からすれば「借りたお金を返さない信用できないヤツ」になるわけですから、当然となります。

※お金の返済が難しくなったら、出来る限り早くカード会社に電話をし、返済計画のリスケジュールをするのがおすすめです(支払えなくなった方は下記記事を参考に)。

2.自己破産や任意整理などの債務整理を行う

借りたお金はもう返済できないから…と自己破産をした場合や、借りたお金の返済を減額してもらう「任意整理」と呼ばれる交渉を行った場合にはブラックリスト入り決定。

- 自己破産:ブラックリスト入り

- 任意整理:ブラックリスト入り

- 代理弁済:ブラックリスト入り

お金を借りた側である私たちからすれば自己破産は正当な権利ではあるものの、お金を貸した側からすればある日突然、貸したお金が0円にされてしまうわけですから、『もう二度とこいつにはお金を貸すもんか!』と思われても仕方ないところとなります。

但し、後述するように過払い金返還請求だけは例外。

こちらは返還請求したとしてもブラックリスト入りすることはなくなったので、過払い金がある方は安心して請求してもらえればと思います。

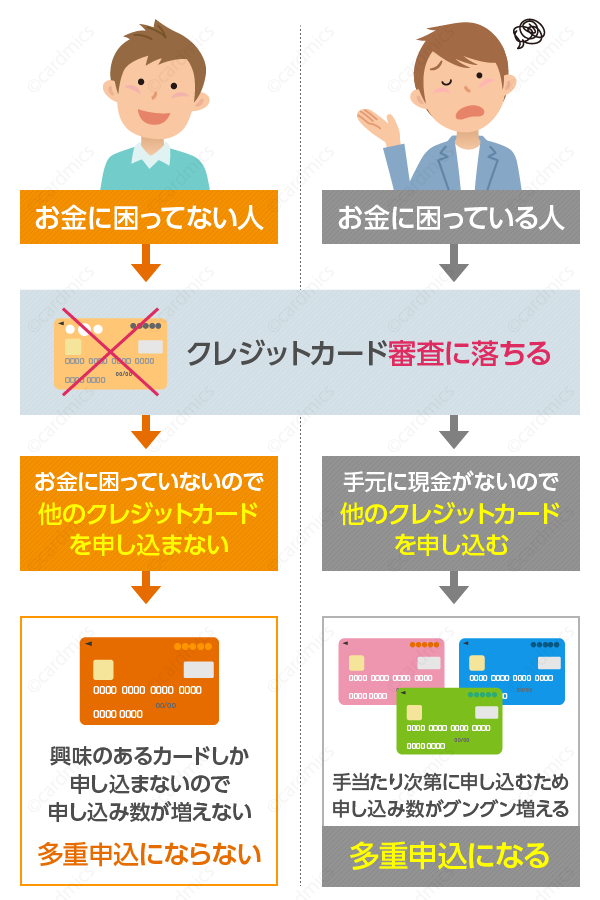

3.多重申込をした場合

クレジットカード、消費者金融、銀行のカードローンなどを手当たり次第に申し込む行為も、短期間ではありますがブラックリスト入りすることになります(約6ヶ月間)。

どこの審査にも通らないと、次こそは…とたくさん申し込みをしたくなる気持ちはわかりますが、お金を貸す側からしてみれば「手当たり次第にクレジットカードやキャッシングを申し込んでいる人=お金を貸したくない人」です。

そのため、闇雲に申し込みしてしまえば通る審査も通らなくなる可能性大。

目安としては月に4種類以上のクレジットカードや消費者金融に申し込むようなら危ないと思ったほうが良いですよ(クレジットカード会社によっては3回の申込でも問題視するところもある)。

4.クレジットカード現金化などを利用する

クレジットカード現金化、もしくはショッピング枠の現金化を行う行為もブラックリスト入りしやすい行為です(詳しくは下記記事なども)。

もしクレジットカード会社側に現金化ビジネスを利用したことがバレれば利用規約違反により強制解約させられるため、その記録が個人信用情報機関に残ってしまうのですね。

これで見事、ブラックリスト入りです。

JICCにはしっかり記録される:

ちなみに。

CICには強制退会や利用停止を記録する場所がないのですが、JICCにはしっかりとその記録が残る箇所があるので、「CICには掲載されないから大丈夫」なんていう現金化業者がいても騙されてはいけません。

また、そもそも現金化ビジネスを使わなくちゃいけないほど切羽詰っている状況だと、強制退会→未払金の一括返還を求められる際に支払いができず、結局、延滞となるのでブラックリスト入りは確実でしょう*1。

どんな場合も現金化業者など使わないのがベストです。

5.携帯電話の支払いが滞っている場合

最近よくあるブラックリスト掲載の事例が、「携帯電話料金の滞納」。

これがなぜブラックリスト入りに繋がるのか、それは携帯電話の新規契約&機種変契約の際に、携帯電話本体の分割購入契約をしているためです(携帯会社からお金を借り手スマホ本体を購入してるってこと)。

この分割購入契約の返済がきちんと行われない=信用できる人間に値しない…と判断されて、ブラックリスト入りするケースが増加中。

こちらも長期間に渡る滞納や、毎月毎月、督促状が届いてから支払いをしている場合には信用情報が著しく傷ついてしまっている可能性が高いのでご注意ください。

奨学金の滞納も同じ:

同じく大学や専門学校の学費として借りた奨学金の滞納も一緒。

返済しないままで放置すると個人信用情報機関に延滞記録を付けられてしまうので、返済を滞納しがちな方は奨学金でもブラックリスト掲載されることとなります(奨学金は返済できなくなってはじめて個人信用情報機関に掲載される)。

6.同姓同名の方との勘違い

最後はごくごく稀に発生する事例ですが、同じ生年月日の同姓同名の方と混同され、言われのないブラックリスト入りをしてしまうもの。

とりわけ『自分と同姓同名の人がたくさんいる』という、ごくごくありふれた苗字&名前の方で且つ、なぜブラックリスト入りしているのかわからない方は、このあたりを念のため疑ってみると良いでしょう。

CICやJICCなどで確認してみれば即、わかりますよ(確認方法は下記記事参照)。

なぜブラックリストが作られたのか?

なぜ個人信用情報が作成&共有されるようになったのかというと、これはお金を貸す側の立場になればカンタンですね。

表向き上はお金を貸しすぎて人生を狂わせてしまわないように…とか、借金で苦しむ人を減らしたい…が理由になるかとは思いますが、実際は「お金を貸しても返してくれない要注意人物」を業界として共有しておくと、借金を踏み倒される確率が下がるってだけの話。

- 表向き上:

返済能力を超えた貸付をしないため(みなさんを守るためですよ!) - 実際のところ:

お金を返さない要注意人物情報を共有するため(自分たちが損しないように!)

こうして実質的なブラックリストが誕生したのです。

ちなみに、信用情報機関が存在しなかった時代は、本人確認用の提出させた健康保険証に小さくメモをしたり、穴あけパンチでこっそり穴を空けたりして、消費者金融同士で情報共有をしてたそう。

確かにそんな状況では借金漬けの人が「俺はどこからも金を借りてない!30万円ばかし貸してくれ!」を嘘を付くのは容易だったと思われるので、それを考えると信用情報機関の必要性がわかりますね。

ブラックリストに載らないケース:

ここまではブラックリストに掲載されるケースを紹介させていただきましたが、では逆にブラックリストに載らないケースにはどのようなものがあるのでしょうか?

こちらもわかりやすくまとめておきます。

1.電気代やガス代の支払い遅延

電気代、ガス代、NHK料金などはいくら滞納したとしてもブラックリスト掲載に繋がることはありません。

理由は単純で、それらの支払履歴は個人信用情報機関には登録されないため。

長期で電気代やガス代を踏み倒しても、電気やガスを止められてしまったとしても信用情報上に問題はないのです。

カード払いしてる方はカードの未払いとなる:

但し、電気料金やガス料金をクレジットカードで支払っている場合には、そのクレジットカード自体を滞納してしまえば同じこと(電気代やガス代の滞納ではなくクレジットカード代金の滞納として捉えられてしまう)。

- 電気代をコンビニ払い:滞納してもブラックリスト入りしない

- 電気代を銀行口座振替:滞納してもブラックリスト入りしない

- 電気代をカード払い:滞納すればブラックリスト入りの可能性大

現金払いやコンビニ払いで公共料金の支払いをしている方のみ、ブラックリストに載らないと思っておいてください。

2.過払い金返還請求をした場合

「過払い金返還請求」をカード会社や消費者金融会社にした場合でも、現在ではブラックリスト入りしません。昔はこれでも「契約見直し」が付いてしまっていたんですが、今ではそれもなくなりました。

ただこちらも例外があって、現在、債務がまだ残っている状況で利息制限法による引き直しをしたとしても債務が残ってしまう場合には「債務整理」として記録が付いてしまうことや、過払い金返還請求が完了するまで一時的に債務整理が記録されてしまうケースなどもあるようです。

※事故情報がついてしまうか心配な方は、過払い金返還請求をする前に弁護士事務所や司法書士事務所に問い合わせください(相談はこちらから)。

過払い金返還請求をした会社も難しい:

尚、過払い金返還請求そのものでブラックリスト入りはしませんが、過払い金返還請求をした相手(クレジットカード会社や消費者金融)の社内では問題視される可能性大。

- 個人信用情報機関への記載:残らない

- 各カード会社の社内履歴:記録として残る

つまりそれらのクレジットカードはもう二度と、作れなくなってしまう可能性があるので、こちらは覚悟の上、過払い金請求してもらえればなと思います。

3.ちょっとした支払い遅延

銀行口座にうっかりお金を振り込むのを忘れてしまった…という程度の、ちょっとした延滞であればブラックリスト入りすることはまずありません。

だいたい年に1回程度の支払い遅れで且つ、支払いに遅れてしまったとしても2~3日程度で入金をしているであれば、軽度の延滞として問題にされないことでしょう。

反面、年に2回も3回も延滞を引き起こしている場合だと、「この人はお金に余裕がない人なのかも?」と邪推されてしまう可能性あり。

- 年1回程度の支払い遅れ&即座に入金:問題にされない可能性大

- 年に2回以上の支払い遅延:問題にされる可能性大

下手すると個人信用情報機関に支払い遅れを記録されてしまうこともあるのでご注意いただければと思います(支払い遅れの記録=ブラックリスト掲載ではないがその後はしばらく審査上の不利が生じることになる)。

4.家族や配偶者がブラックリスト

ネット上でもよく勘違いしている方が多いのですが、たとえ家族や配偶者(夫や妻)がブラックリストに掲載されていたとしても、自分も一緒にブラックリストに掲載されることはありません。

この理由は単純で、いくらクレジットカード会社や消費者金融といっても申込者本人の信用情報しか確認ができないので、家族がブラックリスト入りしてるかどうかまで判別つかないためです(勝手に家族分まで見たら閲覧履歴が残ってしまう)。

- 間違い:カード会社は家族の信用情報も確認できる

- 正解:カード会社は申込者本人の信用情報しか確認できない

つまり「家族がブラックだから…」「旦那がブラックだから…」という方は、それ以外の理由で審査落ちしている可能性大。

高めるべきは自分の信用力ですね。どうしても心配な方は、配偶者が契約したことのあるクレジットカード会社や消費者金融を避けて申し込みをすればOKです。

完全に影響がないとは言えない:

…というのが表向き上の解説ですが、クレジットカード会社によっては社内に残っている利用履歴を使って家族がブラックかどうかを推測したり、個人信用情報機関に登録されている類似情報(住所の合致などで表示される選択候補)を使ってるんじゃないかみたいな話はあります。

しかし、昨今のクレジットカード審査は大手ならどこも機械審査。

わかりやすくいうとコンピューターが入会審査を行ってみるみたいなものなので、そこまでして家族や配偶者がブラックリスト掲載されているかの認識はしていないものと思われます。

詳しくは審査項目を解説した下記記事を参考にどうぞ。

5.友人とのお金の貸し借り

友人・知人にお金を借りたり、家族から工面したお金については、いくら返済をしなかったとしてもブラックリストに掲載させることはありません。

これはたとえあなたがお金を返さないことに憤慨をした人が「こいつは貸した金を返さない極悪人だ!」と裁判を起こしたとしても、ブラックリストを管理している個人信用情報機関にその情報が掲載されることはないといえます(個人には信用情報機関に情報登録する権限がない)。

- 信用情報機関の加盟会員からお金を借りた場合:

取り決められた日までにお金を返さないとブラックリストに掲載される可能性が高い - 信用情報機関に加盟していない人から借りた場合:

取り決められた日までにお金を返せなくてもブラックリストには掲載されることはない

同様に勤務先の企業からお金を貸してもらったり、社長から給与を前借りした場合などもブラックリストに載ることはなし。

基本的には信用情報機関に加盟しているクレジットカード会社、消費者金融、銀行などからお金を借りた場合のみ、ブラックリストに掲載される可能性があると思っておけば問題ないでしょう。

ブラックリストがあるおかげで金利が下がってる?

過去にお金を返せなかった経験がある方にとっては迷惑な存在ともいえるブラックリストですが、そうじゃない方にとってみればブラックリストは非常にありがたい存在。

なぜならブラックリストがあることで、お金を貸す側である消費者金融や銀行は「お金を貸しても問題ない人」にのみお金を貸せるようになるため、業界全体の金利低下につながっていると思われるからです。

反面、ブラックリストが存在せず、返済能力がない人がそこら中から借金できる世の中では、企業側は金利を引き上げることでその対策をするほかなし。

- ブラックリスト有り:

貸したお金を返済してもらいやすいので低金利で貸せる - ブラックリスト無し:

貸したお金が踏み倒されやすくなるので金利が高くなる

なにせお金を貸しても踏み倒される可能性が高いわけですから、金利を高くしなきゃやってられないことになります。

ブラックリストから削除するには?:

最後に、借りたお金をすべて返せばブラックリストから掲載削除してもらえる…と思っている方は多いのですが、これは間違いです。

長期間にわたる支払い遅延や契約解除、そして自己破産などの債務整理を行った場合にはどんなに短くても5年間、長い場合には7年程度もブラックリストに掲載されることになるので注意してください。

そして前述のように、この期間の間にはクレジットカードは新規に作れないわ、住宅ローンや自動車ローンも組めないわ…といったように、不自由な生活を強いられることにもなります。

ブラックリスト登録を避けよう:

そのため、やはり大切なのはブラックリストにどうすれば載るのかをしっかり把握し、掲載されないことが一番。

無駄にブラックリストに載ってしまわないように金融知識をしっかり身につけ、信用される人間を目指してもらえればと思います。

以上、ブラックリストに載ってしまう6つのケースと、掲載されない4つのケースまとめ!延滞や債務整理等、ブラックリスト入りする条件はこれだ…という話題でした。

参考リンク:

ブラックリストに載らないようにしたいなら、お金に関する知識をしっかりつけておく必要あり。

下記記事にて初心者の方にもやさしい本をまとめているので、「この機会にお金の知識をつけておくか…」と思われた方はそちらを是非、ご覧ください。

*1:まぁ現金化を使ったこと自体がバレなければどうにかなるのかもしれませんが、今や100%規約違反にあたる行為なのでおすすめしません。下手すると詐欺罪で刑事告訴されることだってありえます。