『経費の支払いでクレジットカードを使いたい!』

そんな経営者や個人事業主の方向けに、今回は法人向けのクレジットカードをわかりやすく解説してみたいと思います。

うまく活用すればポイント獲得でお得になるだけでなく、ビジネスそのものの効率化も夢ではありませんよ。

- 法人向けクレジットカードの基礎知識:

- 法人向けクレジットカードを使うメリットは?

- おすすめの法人カード(小規模事業者向け):

- おすすめの法人カード(中規模以上向け):

- 法人向けクレジットカードのQ&A:

- 法人向けクレジットカードを作ろう:

法人向けクレジットカードの基礎知識:

法人向けクレジットカードとは?

まず、法人向けクレジットカードとは何かというと、これはその名の通り、法人(株式会社や有限会社)向けに作られたクレジットカードのこと。

法人カード、コーポレートカード、ビジネスカード等々、発行企業やサービス内容によって呼び名は異なりますが、とにかくビジネス関連の支出のために発行されているクレジットカード=法人向けクレジットカードと覚えておけば問題ないことでしょう。

- 通常のクレジットカード:個人向けに作られている

- 法人クレジットカード:企業や事業主向けに作られている

その認識でだいたいOKです。

個人事業主や会社員でも作成可:

では法人格を持たない個人事業主では法人向けクレジットカードを作れないのか…というとそんなことはなく、最近では法人格を持たない個人事業主でも作成できる法人カードが増加中。

更には事業を開業していないただの社会人でも作れるビジネスカード…なんていうのも登場してきているので、もはや社長じゃないと持てないカード=法人カードなわけではありません(下記は勤め人であっても作れるビジネスカード)。

とにかく仕事関連の支出と家計を分けたい方なら、検討の余地ありです。

3年分の決算書も不要になりつつある:

また一昔前だと、法人カード=起業から3年以上が経過した黒字起業ではないと作れないクレジットカード…といった印象がありましたが、現在では設立から3年未満の法人経営者や個人事業主でも作れるカードに変化済み。

つまり「うちも法人カードを導入してみようかな」と思ったら、どんな場合でも諦める必要性はないのです。

法人カードが作れる対象者について:

ここまでで法人向けクレジットカードは法人経営者だけでなく、個人事業主やただの正社員でも作れることを解説させていただきましたが、念のため、もっと細かい部分まで紹介をしておこうと思います。

作れる法人格について:

法人カードを作ることができる法人格としては、株式会社、有限会社、合同会社、合資会社などどれでもOK。

- 株式会社…作成OK

- 有限会社…作成OK

- 合同会社…作成OK

- 合資会社…作成OK

- 合名会社…作成OK

- 海外法人…作成OK

実際に作成に携わったことがないので確実なことは言えませんが、たぶんNPO法人や協同組合の類であっても法人クレジットカード導入は可能でしょう。

また、個人商店やフリーランス等の個人事業主はもちろん大丈夫ですし、弁護士や司法書士といった自由業の方でも作成可能…と、法人カードが作れない法人&職種はほぼ存在しません。

それゆえ、『うちの事業形態だと法人カード作成は無理なんじゃないか?』と心配する必要はないのです。

起業したばかりでもOK:

更に設立間もない株式会社経営者であっても作成はできますし、起業直後の個人事業主でも作成できる場合あり…と、法人カードによってその審査基準は異なりますが、経営歴(社歴)も考慮されなくなりました。

実際、三井住友カードが発行している下記の三井住友カード ビジネスオーナーズというカードには、会社設立したばかりでも作れると明記されてるくらい。

会社が設立して間もないのですが入会できますか?

設立間もない企業さまにもご入会いただいております。(※弊社所定の審査の結果、カード発行をお断りする場合もございます。)

あの三井住友カードであってもこの審査対象なわけですから、世の中の常識が変わってきていることがわかります。

赤字法人であっても作成可能:

ついでにいうと株式会社、有限会社、個人事業の決算(青色申告)が赤字であったとしても、法人向けクレジットカードの作成を諦める必要はありません。

代表取締役社長や個人事業主の信用力が高ければ、個人の信用だけで法人カードを作れてしまうことも多いので、『うちは赤字だから無理だろうなぁ』と思う必要性すらないんです。

- 法人の信用で法人カード作成:作れない場合も

- 個人の信用で法人カード作成:作れる可能性大

このように繰り返しにはなりますが、一昔前だと考えられないくらい今や法人カードが作りやすい環境あり。

事業の効率化を行うためにクレジットカードが必要なら、迷わず作成を検討してもらえればな…と思います。

社員の福利厚生になる法人カードも:

法人カードの中には、経費精算のために発行されているクレジットカードだけでなく、社員への福利厚生として発行されるクレジットカードも存在。

こちらは本来、1万円の年会費を必要とするゴールドカードが年会費無料で利用可能になるなど、社員にとっての支出削減に繋がるカードとなっているので、こういったビジネスカード導入で社員の離職率を下げる…なんて手もありますよ。

もちろん、社員が使った分は社員それぞれが設定した個人口座から引き落とされる仕組み。会社側がその支出に対する責任を負う必要性はありません。

法人向けクレジットカードを使うメリットは?

次に、法人向けクレジットカードを使うメリットには、どのようなものがあるのでしょうか?

法人カードを発行している会社によってそのサービス内容は異なりますが、おおまかなまとめとしていくつか解説をしておきたいと思います。

1.経費の支払いに堂々と使える:

ご存知ない方も多いかもしれませんが、会社経費の支払いなどに一般消費者向けのクレジットカードを利用することはカード会社から嫌がられる傾向あり。

中には三井住友トラストクラブカードのように、カード会社の利用規約において違反行為としてるカード会社もあったほどです(赤字部分は当サイトによる装飾。2019年7月に規約が改訂され、仕入代金の支払いは許容されるようになった)。

会員のカード利用が転売目的での販売用商品の購入や仕入代金の支払い等の商行為にあたる等、当社が適当でないと判断したとき

とはいえ、新幹線や航空チケット等の出張費の支払いをしたり、A4用紙やシュレッダーを買ったからといってカード会社から即座に怒られるなんてことはまずありません。

しかし、カード利用歴に○○商事への支払い10万円、○○代理店への支払い20万…といった支払いが常に並ぶようだと、カード会社が『これはビジネスの利用で間違いないな』と判断し、カードを止めてくる可能性はありえます。

法人向けクレジットカードなら堂々と利用できる:

その点、法人クレジットカードなら経費決済を前提に作られているクレジットカードゆえに、商品の仕入れに利用しても、出張費の精算に使ってもまったく問題なし。

堂々と仕事の支払いに利用することが出来ます。

- 通常のクレジットカード:経費決済が歓迎されない場合も

- 法人向けクレジットカード:経費の支払いにも使える

そのため、経費の支払い比率が高い方であれば個人向けカードではなく法人向けのクレジットカードを使ったほうが無難。

ある日突然、強制的にカード利用を止められたくないのであれば、尚更です。

私は止められそうになった経験アリ:

ちなみに。

私は過去、ネット広告費の支払いに個人向けクレジットカードを利用していたらカード会社から電話があって、『経費の支払いに個人向けカードを使わないでください。利用規約違反に当たるので、これ以上使うようなら強制解約しますよ!』という警告を受けたことあります。

当然、支払い遅延を起こしていたわけでもありませんし、リボ払いや分割払いを利用していたわけでもないんですが、カード会社は規約違反の一点張り。

さすがに強制退会させられると困ってしまうので、その後は仕事関連の支出でそのカードを使わないようにして事なきを得ましたが、そのまま言うことを聞かずに利用していたらカード機能を止められていたことでしょう。

みなさんもこういう目に合わないためにも、経費支払いが多い方なら最初から法人クレジットカード作成がおすすめとなります。

2.経費の支払いを区別することが出来る:

法人向けのクレジットカードを作るメリットその2としては、経費の支払いを法人カードにまとめておけば会計処理をしやすくできる点です。

これは自分が持っている個人向けクレジットカードをそのまま家計も仕事も区別なく利用してしまうと経費精算が面倒になりますが、仕事専用のクレジットカードを作れば経費がまるわかりになるため一括で経費算入しやすくなるメリット有り。

- 個人向けカードですべて払う:

どれが私的な利用で、どれが仕事の経費かわからない。会計処理をする際に一括仕分けできないので面倒。 - 法人クレジットカードで払う:

法人カードで支払いをした分はすべて経費だと明確にわかるので記帳が楽(支払い時に経費かどうかを判別)。

とにかく会社関連の支払いを法人カードで払うだけで、経費管理が数倍は楽になります。

経理担当者の負担も減る:

さらに私的な利用と経費を区別すると、経理担当者の作業削減に繋がる効果も期待できます。

なぜなら個人向けクレジットカードですべての支払いをしてしまうと、経費担当者は『社長!このスナックでの利用は息抜きですか?それとも取引先の誰かを接待したんですか?』と都度、確認する必要あり。

その点、法人クレジットカードを導入すれば法人カードで支払いをすること=経費として計上してくれ…という経理へのメッセージになるため、経理担当社の手間を削減できるメリットがあるんです。

- 個人向けカードですべて払う:

経理担当者が経費なのか私的な支出なのかの区別が付かないため、都度都度、社長になんの支出なのかを確認する必要性がある - 法人クレジットカードで払う:

経理担当者がわざわざ確認がなくても、すべての支出が経費だとわかるので確認業務が減りやすい

当然、経営者であるみなさんからしても経理担当者から逐一、確認が入るわずらわしさから開放されるため、仕事に専念できるメリットも生まれることとなります。

3.カード決済で支払いが電子データ化:

現金で経費を払うのではなく、法人カードで経費を払うことにはまた違った効果も。

それは法人カードを利用すれば支払い履歴をすべて電子データにできるので、最近流行りのクラウド会計ソフトにそのまま経費データとして取り込める点です。

- 現金で経費を払う:

領収書を貰い、後日、日付、勘定科目、金額、摘要欄などを会計ソフトに対して入力する(経費で使った数だけ手入力するので面倒)。 - 法人カードで経費を払い、クラウド会計ソフトを使う:

日付、勘定科目、金額、摘要欄などの入力は不要。クラウド会計ソフトと法人クレジットカードを連動させれば、自動的に記帳されるようになる。

わかりにくいと思うので詳しく説明します。

一般的に現金で経費を支払った場合には店頭でレシートや領収書をもらい、それを後日、会計ソフトに日付、支払先、金額、勘定科目などの情報を手入力で打ち込む必要性がありますよね。

たとえば8月3日にスターバックスコーヒーで300円のコーヒーを頼んだので、会議費として計上っと…という感じで、1件1件、経費を使った分だけ手入力していくわけです。

まぁこの作業、10件や20件だったら大したことはありませんが、200件、300件といった経費を記帳するとこれだけで1日が終わってしまうことも少なくはず。

同様に経費担当を雇用して記帳してもらう場合も、彼らの人件費が1日分、この手入力作業だけで必要となってきます。

法人カード払いで手入力不要に:

しかしこれを法人カード払いに切り替えると、すべての支払履歴は自動的に電子データ化になります。

クレジットカードの利用明細書を確認すれば何月何日にどこに対してどの支払いをしたかが一発でわかるようになりますし、csv形式で利用履歴をダウンロードすることだって可能。

つまり法人カードを使うだけで、領収書などからわざわざ経費関連の情報を文字起こしする必要がなくなるわけです。

加えて前述のクラウド会計ソフトと法人カード明細を連動させれば、会計ソフトが利用履歴を自動的に取り込んで表示してくれるので、なんと経費の入力作業さえも不要になるメリット有り(会計ソフトfreeeから引用)。

自動仕訳による帳簿作成

会計ソフトfreeeでは、銀行口座やネットバンクやクレジットカードをfreeeに連携すると、日付や金額、取引先などの利用明細を自動で取得し、データからAIを使って勘定科目などを推測します。

手入力によるミスを防ぎ、経理作業にかかる時間を大幅に削減することができます。

スターバックスコーヒーの例でいえばクラウド会計ソフトが会議費だろう…と推測してくれるため、法人カードで払うことが経理処理作業の簡素化に繋がるのです。

クラウド会計と連携させると経理業務削減:

このように法人カードとクラウド会計ソフトを組み合わせて利用すれば、日付の入力も、金額の入力も、摘要欄にスターバックスコーヒーと記入する必要もなし。

詳しくは下記のfreeeやMFクラウド確定申告などの公式サイトにて確認してみてもらえればと思いますが、私もこのクラウド会計ソフトを利用しはじめてからは記帳の手間が1/3程度に激減しました。

今や私にとっては手放せない組み合わせです。

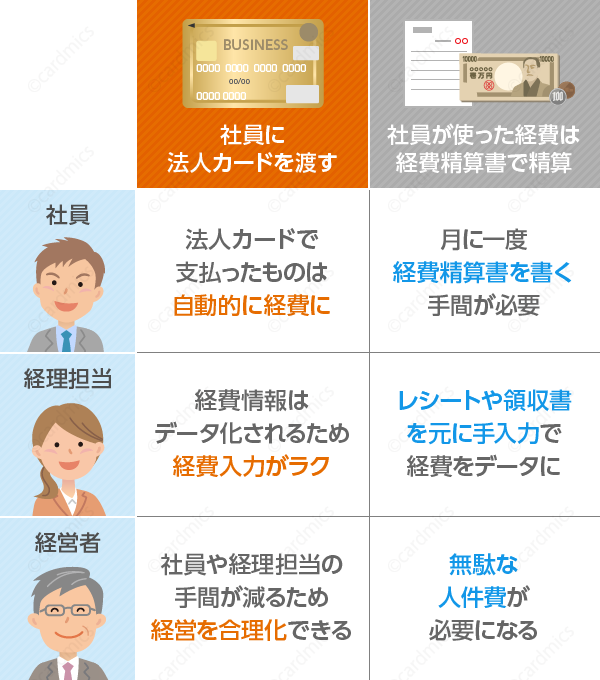

4.社員にも使わせることが出来る:

法人向けクレジットカードの4つ目のメリットは、社員にも法人カードを持たせることができる点。

これ、会社員の立場を経験されたことがある方であればわかりますが、会社経費の立て替え精算ってかなり面倒な作業なんですよね。

自腹で一旦、立て替えておくのも面倒ですし、それを経費精算書にして経理に渡す手間もまた面倒で…。げんなりしてる方は多いのではないでしょうか?

その点、法人向けクレジットカードを会社に導入すれば、経費精算は大幅に簡素化される可能性大。

- 社員に建て替え払いさせる:

経費精算が面倒。ムダな残業代の増加してしまうことや、なかなか経費精算をしない社員に経理が困りやすい(催促しても提出してくれない)。 - 法人カードを導入:

経費精算が不要&経理も文字起こしや催促等の作業が不要になるため業務が大幅に削減される。

なにせ法人カードで支払うだけで即座に経費精算が完了するわけですから、経費精算書に記入する手間はもちろん、経理担当者がそれを文字起こしする手間も不要になります(法人カードの利用額はそのまま法人口座から引き落としになるので精算も不要になる)。

社員ごとの支出も管理しやすい:

また、法人クレジットカードを社員に渡すと、どの社員が年間いくらの経費を利用しているのかが丸わかりになるメリットも存在。

社員によっては経費になることを良いことにキャバクラ等のお店に入り浸ってしまう社員もいるので、法人カード導入によって問題社員を牽制する効果も期待できますよ。

- 経費精算書で対応:社員ごとの年間支出額が見えにくい

- 法人カードで対応:社員ごとの年間支出が丸わかり

どの社員がいくら経費を使ったのかを把握できるメリットは計り知れません。

ETCカードを社員に持たせるメリットも:

もうひとつ。

営業車やトラックなどを使う事業を運営されている方の場合、ETCカードを社員ごとに保有させるのも手。

これは交通費の精算が楽になるメリットもありますが、各社員がいつどのように高速道路や有料道路を通過しているのかが履歴としてわかるようになるため、監視目的としても効果が期待できます。

- ETCカードは持ち出し制:誰がどこを通行したかわかりにくい

- ETCカードは社員それぞれに発行:通行履歴を把握しやすい

当然、法人クレジットカードではETCカードの複数枚発行も可能なので、必要な方はETCカードも併せて申込してみてください。

それで全体的な交通費削減に繋がります(ETCカードのみが欲しい方は、法人向けETCカードに関する下記記事を参考にどうぞ)。

5.支払いでポイントが貯まる:

法人カードを持つメリット、5つ目は経費の支払いでしっかりとポイントが貯まる点です。

こう書くと、『いやいやそんなこと言っても支払い金額の1%分くらいでしょ?』と思われるかもしれませんが、経営者にとって1%のポイント還元は大きな経費削減。

うまく法人カードを活用すれば利益率を1%分改善することだって可能になるわけですから、現金で支払っている経費をカード払いに切り替えるメリットは計り知れないと言えます。

支出が多い企業なら大きな経費削減に:

特に1年間に利用する経費の支払いが1,000万円以上にもなる企業であれば、法人カード導入で獲得できるポイントは10万円以上になるもの。

| 年間カード決済額 | 還元率0.5%の法人カード | 還元率1.0%の法人カード |

|---|---|---|

| 1,000万円 | 5万円の還元 | 10万円の還元 |

| 3,000万円 | 15万円の還元 | 30万円の還元 |

| 5,000万円 | 25万円の還元 | 50万円の還元 |

| 1億円 | 50万円の還元 | 100万円の還元 |

これをそのまま雑収入として計上しても良いですし、新年会や忘年会といった社員への福利厚生に使うのも良いアイデアかもしれませんね。

他にも個人事業主であればJALやANAの航空マイルに交換して海外旅行に行く…なんて使い方も。

- ポイントを雑収入に:利益率アップになる

- ポイントは社員と山分け:社員の福利厚生に

- ポイントは航空マイルに:社員旅行等に使える

こんな風に現金で経費の支払いをしている時には得られないメリットが、法人カード導入にはあると言えますよ。

貰わにゃ損です。

6.ビジネスに役立つサービスが使える:

法人クレジットカードの保有メリットして最後は、ビジネスに役立つ特典やサービスが用意されていること。

まぁ使える特典やサービスは法人カードごとに異なりますが、どの法人カードにも多岐に渡るサービスが用意されているものなので、うまく活用すればそれだけで経営をラクにできることでしょう。

| 項目 | 解説 |

|---|---|

| 福利厚生サービス | ベネフィット・ステーションやクラブオフなどの、全国各地で優待を受けられる福利厚生サービスが付いていることがある。ホテル代、フィットネスクラブ利用、映画鑑賞など、その優待は多岐にわたる。 |

| 食事代の割引 | 2名で利用するとコース料金が1名分無料になる、高級レストランや料亭で利用可能なサービスが付いていることがある。1回利用で1万円以上の節約になることも多い。 |

| 旅行保険の加入 | カードを保有しているだけで海外旅行傷害保険や国内旅行傷害保険に加入できる場合も。出張が多い企業はこれだけで年会費の元が取れる&万が一の事故が発生した時の補償も安心となる。 |

| 空港ラウンジの利用 | 国内主要空港にある空港ラウンジが無料利用できる権利を得られる場合も。出張時の福利厚生や、作業時間の確保などにも繋がる。 |

| ビジネスラウンジの利用 | 経営者の人脈を強化できる、会員限定のビジネスラウンジが使えることも。横のつながりを増やしていきたい会社経営者などには最適。 |

| 資金繰りのサポート | つなぎ資金の確保など、資金繰りに困った時にサポートしてくれるサービスも多い。クレジットカードを使って直接キャッシングするよりも低金利。 |

| 経費のレポート機能 | どんな支出に法人クレジットカードを使ったのか、その内訳をレポートにして出してくれる法人カードも存在。経営の合理化を進めたい経営者におすすめ。 |

| 海外Wi-Fiのレンタル | 海外出張の際に役立つWi-Fiを貸し出してくれるサービスも存在。こちらを利用すれば自分が出張する時はもちろん、社員が出張する際の連絡も容易に。 |

中でも福利厚生サービスは使い方次第で経費の削減にも繋がるもの。詳しくはクラブオフについて詳しくまとめたこちらの記事も参考にどうぞ。

コンシェルジュデスクも活用しよう:

さらに、まるで秘書のように雑務を代行してくれるコンシェルジュサービスも使い方次第(LUXURY CARDより引用元)。

コンシェルジュ

24時間365日 あなたの秘書のように。

豊富な知識と情熱を持った、 常に頼れるコンシェルジュがあなたを全力でサポートいたします。 国内・海外/都心・郊外、 場所や時間を問わずお気軽にご相談ください。

自動音声なくすぐに繋がるコンシェルジュは卓越した本物のサポートと忙しいあなたの時間の有効活用化をご提供します。

残念ながらコンシェルジュを利用するためには年会費にして最低でも2万円以上の費用が必要になりますが、日々、雑務に追われて自分の時間がなかなか取れない経営者であれば活用してみる価値があると私は思いますよ。

- 秘書を雇う:最低でも年240万円程度は必要

- コンシェルジュを利用:年2万円から利用可能

役員や社員にも活用させれば、総務担当の社員を減らすことだって出来るかもしれません(詳しい活用方法は下記記事参照)。

社員に法人カードをもたせると防犯効果も:

あまり考えたくはありませんが、社員によってはスナック等の店舗経営者と結託をし、空の領収書を発行してもらう悪しき社員がいるのも事実です。

こういった社員はほんとうは1万円しかかかっていない経費を3万円と申請してきたり、行ってもない日にお店に行ったことにして経費精算してくるわけですが、法人カードを社内に導入すればそういった不正を防ぐ効果あり。

なぜならカード払いをすると日時、金額、店舗名がしっかり記録されるため、領収書を不正に悪用した経費精算は使えなくなるためです。

- 領収書で経費精算:不正されやすい

- 法人カードで経費精算:不正されにくい

つまり多くの営業部隊を抱える経営者こそ、法人カード導入に妙味あり。社員の経費乱用によって会社が傾く前にどうぞ。

おすすめの法人カード(小規模事業者向け):

長々と説明してきましたがここでやっと、専門家おすすめの法人向けクレジットカードを紹介。

まずは個人事業主や、社員数が5名以下程度の株式会社、有限会社、合同会社など向けの法人カードから。前述のようにこの記事内で紹介している法人向けカードであれば、社歴の短い小規模事業者や赤字企業の経営者でも作成可能です。

三井住友カード ビジネスオーナーズ:

個人事業主におすすめの1枚が、三井住友カード ビジネスオーナーズ。

この法人カードはなんと三井住友カード発行にもかかわらず、入会金&年会費永年無料で持てるのが大きな強み。

それだけでなく対象となる個人カードと2枚持ちの条件を満たせばETCカード利用で最大1.5%相当のポイント還元が得られる…など、事業運営に役立つ特典が多いのも魅力となります。

年会費無料の法人カードでこの充実っぷりは率直、すごいです。

海外旅行傷害保険が最高2,000万円:

ほかにも三井住友カード ビジネスオーナーズで海外渡航費用の支払いをすれば、最大2,000万円の海外旅行傷害保険が付帯(公式サイトより引用)。

最高2,000万円の海外旅行傷害保険

海外で使いやすいVisaカードというだけでも助かるのに、さらに旅行保険にも加入できてしまうとはまさに一石二鳥でしょう。

おすすめです。

セゾン ビジネスプラチナカード:

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、セゾンカードが発行しているビジネス向けのプラチナカードです。

プラチナカードは黄金に輝くゴールドカードよりも格上の階級ランク。

それゆえ、ビジネス向けのカードにもステータス性を持てせたい…という方におすすめ出来る一枚ですね。年会費負担とサービス内容が絶妙な1枚であると言えます。

コンシェルジュデスクも利用可能:

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード保有者は、コンシェルジュサービス(執事サービス)が利用できる点も魅力的。

カードデスク・サービス

会員の皆さまのご相談・お問い合わせにお応えするために、セゾンプラチナ・アメリカン・エキスプレス・カード会員様専用のコールセンターをご用意いたしました。

24時間365日、専任のスタッフが誠心誠意お応えいたします。

正直、アメックスやLUXURY CARDのコンシェルジュデスクと比べるとやや見劣りがするのも事実ですが、夜間でもあれこれ相談可能なのは忙しい経営者の方には嬉しいサービスになるのではないでしょうか。

新幹線切符や飛行機の手配もラクラクです。

高めの利用限度額がほしいなら:

あと、大きめの利用限度額をもらえることも事業者にとって魅力。

会社規模や利用履歴にもよりますが、なんと利用限度額が5,000万円に設定されることもあるので、インターネット広告費の支払い等で大きめの限度額がほしい経営者はセゾンプラチナ ビジネスアメックスを育ててみてください。

きっと500万円、1,000万円の利用限度額までなら比較的早めに到達できるものと思います。

ダイナースクラブ ビジネスカード:

ダイナースクラブ ビジネスカードは、高ステータスの象徴とも言えるダイナースクラブのビジネス用クレジットカードです。

ダイナースクラブというと敷居が高そうなイメージがありますが、このビジネスカードは株式会社経営者だけでなく、個人事業主でも申込が可能。

ダイナースクラブの信頼と多彩なサービスに加え、個人事業主、法人企業の代表者または役員の方のみがお申し込みいただけるビジネスプロフェッショナル様向けのカードです。

銀座ラウンジの無料利用や追加カード会費が無料などなど、ビジネスおいて助かる特典が多いカードなので、法人カードには決済機能だけでなくサービスも求めたい事業主におすすめですね。

通常のダイナースクラブカードでも可:

ちなみに。

ダイナースクラブ ビジネスカードを作成しなくても、通常のダイナースクラブカードを作成した上でビジネスアカウントカードを追加発行するのもひとつのアイデア。

こちらのほうが負担する年会費を3,000円ほど安く済ませることが出来るため、ビジネス系の特典が不要ならこちらでもOKでしょう。

あわせてご検討ください。

インパクト重視の経営者ならラグジュアリーカードも:

プラスチック樹脂製ではなく、金属でできたラグジュアリーカードも法人カードとして利用可能な1枚。

こちらはとにかく見た目がド派手&利用した際に相手に与えるインパクトが大きいので、目立ちたがりな経営者の方や、経営が順調であることをアピールしたい個人事業主などにおすすめですね。

きっと、『この経営者はちょっと違うぞ…』と思ってもらえること間違いなしです(ついでに夜のお店で金持ちぶりをアピールできるメリットも!?)。

おすすめの法人カード(中規模以上向け):

ここから先は社員数が5名以上いるような、中規模以上の法人向けクレジットカードです。

一般的にコーポレートカードとも呼ばれるこれらのカードは経費管理をするのに最適。経営者として社員の飲み代や事務用品費、そして交通費精算などの時間を削減したいのであればこちらの法人カードを導入してみてください。

前述のようにクラウド会計ソフトを組み合わせれば、経理作業も大幅に削減することが出来ますよ。

JCB法人カード:

JCBカードが発行しているコーポレートカードであれば、社員数が100名以上であっても対応可能。

発行費として1枚追加ごとに年会費が1,375円(税込)ほどかかりますが、月額で考えれば100円程度なので、これで経費精算がラクになれば社員も喜びます。

プラチナカードをもたせるのもおすすめ:

また、JCB法人カードには一般カードだけでなく、ゴールドカードやプラチナカードといった上位カードも用意されているんですが、実はこれらのカードも非常に狙い目。

なぜなら最上位のプラチナカードであっても1枚あたりの年会費が6,600円(税込)の負担だけで済むため。

それでいてJCBのコンシェルジュデスクを利用できたり、グルメベネフィットと呼ばれる高級レストランの割引サービスが使えるのは、営業部隊を抱える企業であれば払う価値のある必要だと言えますよ。

グルメ・ベネフィット

国内の厳選したレストランの所定のコースメニューを2名様以上で予約すると、1名様分の料金が無料となる期間限定の優待サービスです。

社員の作業効率を高めたいなら、積極的にプラチナカードを選択しましょう。

三井住友ビジネスカード:

だいたい社員数が20名くらいまでの中規模になりかけの企業であれば、三井住友カードが発行している三井住友ビジネスカードもおすすめ。

こちらは一般的なクラシックカードから上位ランクのプラチナカードまでを備えているビジネスカードなので、とにかく王道な法人カードが欲しい方はこのカード発行を検討してみてください。

安心さが段違いとなります。

海外でも使いやすいのが強み:

あと、海外出張時に安心のVisaブランドなのもこのカードの強み。

世界No1シェアのVisaブランド

クレジットカードの売上高の世界シェアは、Visaが58%にのぼり、世界No.1。海外旅行や留学にもおススメです。もちろん、日本国内でも便利に使えます。

海外出張が多い企業なら、社員に三井住友ビジネスカードをもたせましょう。

私が利用中のビジネスカードは?

私が現在、メインで利用中の法人カードは『ダイナースクラブ プレミアムカード(ブラックカード)』で作成したビジネス・アカウントカードです。

こちらは残念ながら直接申し込みができないクレジットカードなので、当サイト『クレジットカードの読みもの』としてはおすすめは出来ません。

しかし、もしブラックカードランクの法人カードに興味がある方はまず、ダイナースクラブカードを作成して利用履歴を磨いたうえで保有を目指してみてください。

あくまで傾向に過ぎませんが、1~2年程度、メインのクレジットカードとして利用し続ければ、ダイナースクラブ プレミアムカードの招待状が三井住友トラストクラブ側より送られてくることでしょう(入手方法について詳しくはこちら)。

法人向けクレジットカードのQ&A:

最後に、法人向けクレジットカードを作ろうと思っている方がよく疑問に思うような点を、Q&A方式で解説しておきます。

まだまだ法人カードに関する疑問が残っている方は目を通しておいてくださいね。

Q.個人事業主だけどどれでも作れるの?

個人事業主や自由業といった、法人格を持たない方でも法人向けクレジットカードは作成可能。

ただどんな法人カードでも作れるのか…というとそんなことはなく、個人事業主でも入会資格のある法人カードを申し込む必要性はあります。

- 個人事業主NGな法人カード:個人事業主では作れない

- 個人事業主もOKな法人カード:個人事業主でも作成可能

今回紹介したおすすめ法人カードだと、「小規模事業向け」として紹介した法人カードなら作成OKですね。

事業用の銀行口座を必要とするカードも:

但し、法人カードの中には作成の条件として、事業用の銀行口座登録が必須なものも。

要するに個人名義の銀行口座では作成条件を満たせないので、これから事業を大きくしていこうと思うのであれば、ネット銀行等でも構わないので事業用口座を開設しておくようにしてください。

それで万事解決です。

Q.個人事業主だと審査は厳しい?

個人事業主だと入会審査は厳しくなりがちなのかというと、まったくそんなことはありません。

アメックスのビジネスゴールドだろうが、三井住友カードのビジネスカードだろうが、個人向けに門戸を広げている限り、審査が著しく難しいなんてことはないでしょう。

むしろ逆に会社名義の法人クレジットカードを作るほうが難しいケースすらありますね。

個人格の場合には個人が支払いの責務を負いますが、会社名義だと会社倒産のリスクがある以上、発行にどうしても慎重にならざるを得ないのです。

設立間もない事業でも大丈夫?

あと、個人事業主の方が気になるのは、設立間もない個人事業主でも大丈夫なのか?という点ですが、これはケースバイケース。

確かに審査がやや厳しくなる可能性はありますが、他のクレジットカードで支払遅延を起こしてしまっていたり、キャッシングやリボ払い残高が膨らんでしまっている方でもなければ問題なく作れることでしょう。

- 重要である:カード申込者本人の信用力

- それほど重要ではない:個人事業の決算内容等

個人格のカード申込で大切なのは事業内容よりも経営者本人の信用力です(クレジットカード審査が不安な方は下記記事参照)。

Q.法人カードはどう選ぶべき?

株式会社の経営者として、会社に法人カードを導入するのであれば、JCB法人カードのような社員向けのカードを発行できるものを選んだほうが無難です。

こういうコーポレートカードとしての機能を持ち合わせた法人向けカードでは、社員それぞれに対して経費精算用のカードを持たせることが出来るので、社員の経費管理がすごく楽ちん。

また、ETCカード発行も複数枚可能なため、必要とする社員に法人ETCカードを渡すことも出来ますよ(社員それぞれにETCカードを渡せば、それぞれの営業ルート確認にもなる)。

少人数の会社ならコーポレートカードは不要:

反対に社員は自分の妻1人だけとか、数名だけしかいないとか、そういった小規模な株式会社や合同会社を経営されている方は、今回、「小規模事業向け」として紹介した法人カードを作るのがおすすめ。

こちらであれば申込審査がそれほど厳しくないので、事業主本人の信用力だけで作成できることでしょう。

とりわけ事業を今後も拡大する予定がないなら、そういったカードで十分です。

Q.ポイントが貯まらない法人カードもあるの?

法人向けのクレジットカードの中には、どこで何を購入しても1円分もポイントが貯まらないものがあります。

こういったクレジットカードであっても経費精算に使え、支払いを先延ばしできる点ではメリットはあるのですが、やはり使うならしっかりとポイントが貯まる法人カードを選んだほうが無難。

店舗に出入りしているカード会社だから…といったような理由で、わざわざポイントが貯まらないものを選んでしまわないようにしてみてくださいね。

それでも付き合いが…と思うなら複数種類の法人カードを持ってもOKです。

Q.法人カードと通常のカードでは使い方に違いある?

法人向けのクレジットカードと一般のカードでは、使い方に違いがあるのかといえば基本的には全くありません。

店頭でカードを提示すればあとは店員が勝手に対応してくれるので、そのままサイン(もしくは暗証番号入力)をするだけで支払いが完了します。

但し、法人カードの中には分割払いやリボ払いなどの支払い方法が使えないものが稀に存在。

こういったカードでは原則、一括払いしか利用できないので、手元にお金がないのに使ってしまうと資金繰りに窮してしまうことに繋がりますよ。

Q.法人カードの年会費は経費に出来る?

法人カードには年会費がかかるクレジットカードが多いのですが、これらの会費については経費に出来るのでしょうか?

これについては基本的に担当している税理士の方次第なところはあるものの、個人的な見解でいえば当然YESだと思ってます。

なにせ会社経費を支払う専用のクレジットカードですからね、これが経費じゃなかったら何が経費なんだって感じです。

- 経費支払い用のカード:年会費を経費算入OK

- 私的にも使うカード:年会費を経費算入するのは難しい場合も

加えて個人向けクレジットカードの年会費を経費算入するのは賛否ありますが、法人向けカードであれば問答無用で経費にできる点も、法人カードならではの保有メリットなのかも。

税務署や税理士と揉めたくないなら、法人カード一択です。

家事按分で経費算入もできるけど:

では、個人用のクレジットカードを私的利用&経費支払の両方で利用してしまっている場合はどうすれば良いのでしょうか?

これは利用回数や利用金額で家事按分すればそれでOK(引用元はこちら)。

家事按分とは

自宅で仕事している場合、生活費と事業費が混在している状態となります。しかし、家賃や光熱費の一部は売上のために必要な経費であると考えることができます。

このように全体における経費のうち、事業にかかった経費を合理的な基準によって分けることを家事按分といいます。

クレジットカードの年会費についても明確な基準はありませんが、利用回数や利用金額など、税務署からみて「これなら合理的だ」と思える基準を作り、その比率で年会費を按分すれば経費算入が可能となります。

- 例:年会費1万円(私的利用6回&経費利用4回):40%が経費利用なので、4,000円分の年会費を経費算入する

利用回数にすべきか利用金額にすべきかは担当税理士に相談の上、自分にとって都合の良い基準で家事按分してもらって構いません。

大切なのは基準がブレないことですよ。

Q.利用限度額はどのくらい?

法人向けのクレジットカードの利用限度額はどのくらいかというと、これはピンキリ。

限度額10万円で発行されてしまう場合もあるかと思いますし、カード会社と取引あり&信頼がある法人であればドカンと5,000万円くらい枠を貰える場合もありますね。

年会費が安いカードであれば限度枠は少なめ、ゴールドカードやプラチナカードであれば高め…といったところでしょうか。

- ゴールドカード…限度額が高くなりにくい

- プラチナカード…限度額が高くなりやすい

尚、発行当初の限度額が低くても、利用していくにつれて限度額を増やしてもらえると思うので、『なんだ、10万円までしか使えないのか…』と落ち込まずにコツコツと使い続けることが信頼を築くコツ。

アメックスやクレディセゾンなどは実績を重視する傾向にありますよ。

Q.限度額が高くなる法人カードを教えて?

限度額が高くなる法人向けのクレジットカードはどれか…というと、記事中でも解説したようにクレディセゾンのビジネス向けプラチナカードがおすすめ。

なにせこのプラチナカード、利用実績次第ではありますが、利用限度額を5,000万円単位まで増やすことができるので、『とにかく買掛金を増やして資金繰りを回したい!』と思っている経営者の方に最適なんです。

Yahoo!JAPANやGoogleの広告出稿にも活用可能となります。

個人の信用だけで申込できる:

尚且つクレディセゾンのビジネスプラチナカードが魅力なのは、経営者個人の信用力だけで作成ができてしまう点。

要は経営している法人が赤字であっても、さらには債務超過であっても作れてしまうことを意味するので、経営状況は芳しくないけど個人の信用力は傷ついていない方にも選択肢となりえるんです。

Q.申込時に決算書・登記簿謄本は必要ですか?

申込時に決算書・登記簿謄本は必要ございません。

上記のように、申し込みに決算書や登記簿謄本の提出すら必要ありません。

Q.ネット利用明細書は使えるの?

法人向けのクレジットカードであってもネット利用明細書は使えるのかというと、これはもちろん利用可能。

現在いくら利用しているか、今月は残りいくらまで使えるのか、どこの会社に対していくら払ったのか…などのデータを確認できるので、自己利用分だけでなく社員の支出も柔軟にチェックできます。

それに最近ではクラウド会計ソフトと連携を強めている法人カードもあるので、こういうカードを使えば会計処理が簡単になるメリットも(いちいち、会計ソフトに入力せずにデータを取り込んでくれる)。

帳簿付けに無駄な時間を取られたくないなら、是非、そういう使い方も検討してみてください。

Q.銀行振替口座は法人名義のものでもOK?

法人カードを利用分の引き落としは、法人名義の銀行口座から引き落とすことが出来るのかといえばこれはほぼYES。

個人事業主向けの法人カードの中には一部、個人名義の口座からしか引き落としが出来ないものもありますが、ほとんどの法人カードでは法人名義口座からの引き落としが可能と思って間違いないありません。

会社経費の精算用として利用するのであれば、法人名義の銀行口座引き落としが出来るものを選ぶようにしてみてくださいね。

Q.月末締めの法人カードを教えて:

資金繰りをわかりやすくするためにも、月末締め&翌月支払いの法人カードが欲しい…という方は下記の法人カードがおすすめ。

月末締め翌月26日支払い(15日締め翌月10日支払いにも変更可能)

やはりクレジットカード払いした金額がいつ請求くるのかがわかりやすい法人カードのほうが会社経営者&個人事業主の方にとっては有り難いはずなので、そう思う方は月末締めカードをうまく活用ください。

月次処理がやりやすくなること間違いなしですよ。

法人向けクレジットカードを作ろう:

ここまで法人向けクレジットカードに関する知識や、その活用方法等を紹介させていただきましたが、いかがでしたでしょうか?

法人クレジットカードがあると経営処理が一気にスムーズになるので、是非、まだ会社に導入をしていない方はこの機会に作成を検討してみてください。

- 三井住友カード ビジネスオーナーズ…年会費無料&信頼のVisa

- JCB法人カード…社員5名以上の中規模企業なら

前述のように起業したての事業主であっても作成OKですよ。

以上、専門家おすすめの法人向けクレジットカードはこれだ(2023年版)!個人事業主や法人経営者が、経費の支払いにクレカを利用したいなら…という話題でした。

参考リンク:

この機会にクレジットカード決済を店舗導入してみようと思う方は、下記記事も参考に。加盟店になる方法をまとめています。